人生100年時代がやってきています。健康で長く働くことを考えるとともに、自分らしく過ごしていくためにも、生涯お金に困らない資産形成プランを立てることが大切になります。どれぐらいのお金を準備すればよいかは各家庭によって違ってきます。

新しいライフシフトに備えるためにも、早めにお金の準備を始めましょう。

長寿大国日本では

「人生100年時代」への備えが必要に

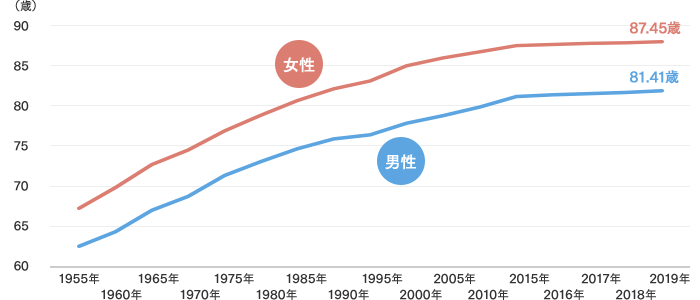

日本人の平均寿命は、2019年は男性は81.41歳、女性は87.45歳(※1)と、過去最高を更新しました。寿命が長くなっている現代では、「定年まで働いて余生を送る」という、今まで思い描いてきたライフプランは過去のものとなりつつあります。 日本政府による「人生100年時代構想会議」では、政策の一つとして高齢者就業の促進に取り組んでいます。こうした政府の取り組みに加え、私たち一人ひとりが将来を見据えた生き方を考えることが重要になってきています。

一方で、長生きするということは、その分お金が必要になるということ。男性の約4人に1人、女性の約2人に1人は90歳まで生きることから(※1)、少なくとも90歳まで長生きしたことを想定したマネープランを考えておきたいものです。

人生100年時代に備えるために、まず必要となるのは、「リタイア後にもらえるお金と出ていくお金を知ること」です。資金が実際にいくら必要になるかはそのご家庭によって異なります。収支を計算してみることで、準備しておくべき金額を知ることができます。

また、「資産を長生きさせる」資産形成プランを立てることも必要です。老後は資金の運用を継続しながら、緩やかに取り崩していくことで、資産がなくなるまでの期間「資産寿命」を長くすることが期待できます。

※1 厚生労働省「令和元年簡易生命表の概況」より

※厚生労働省「令和元年簡易生命表の概況」よりSBI新生銀行が作成。

老後に必要なお金の目安は

どれくらい?

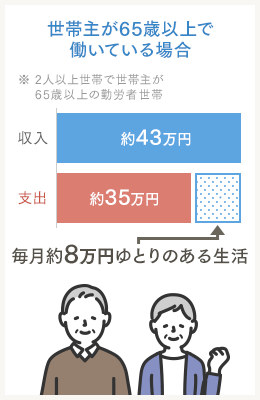

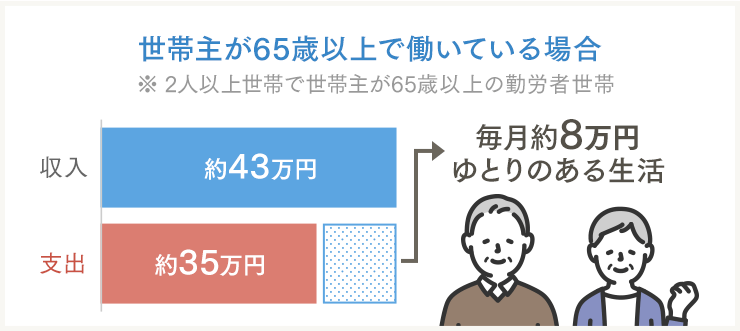

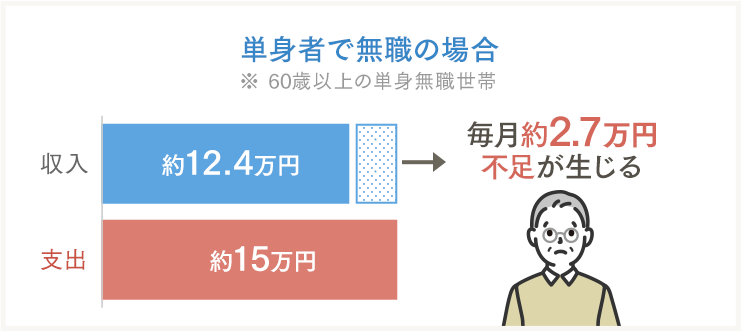

それでは、老後必要となるお金はどれぐらいでしょうか?総務省の「家計調査(2019年)」によると、世帯主が65歳以上で働き手がいる2人以上世帯では、1ヵ月の収支は約8万円のプラスになり、退職するまではゆとりを持って生活することが可能です。

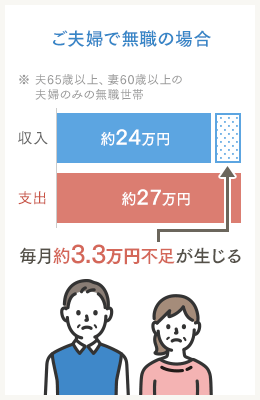

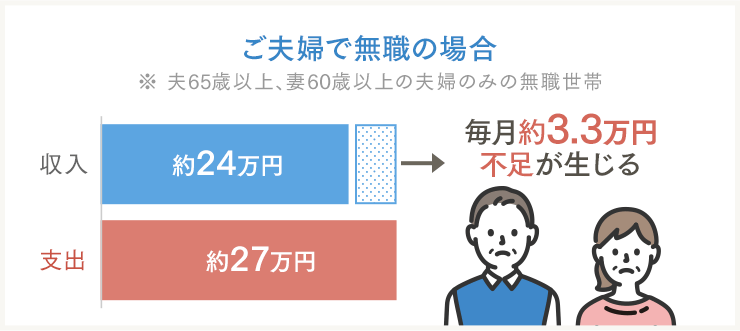

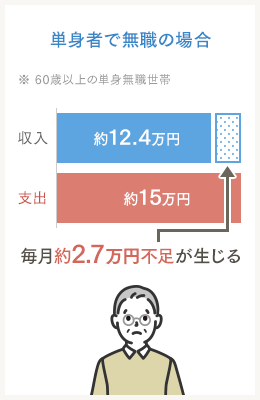

一方で、世帯主が65歳以上で働かない2人世帯では、収入のほとんどを年金に頼ることになるため、収入額は大きく減収します。そのため1ヵ月の収支は約3.3万円のマイナスになります。つまり、夫が90歳まで長生きした場合では、25年間で約1,000万円(※)ものお金が不足することが予測され、その分は自助努力で補わなければならないことに。

これらは住居費や食費、水道光熱費など生活に欠かせない支出のため、家族旅行や趣味のお金、介護にかかる費用などを考慮すると、さらに資金面で余裕が必要となります。

長生きすることでのお金の不安を解消するために、家計と資産の棚卸しを行い、少しでも早く資産形成を始めていきましょう。

(※)65歳以降90歳までの25年間として計算:33,000円/月x12ヵ月x25年=9,900,000円

※総務省「家計調査(家計収支編)2019年」よりSBI新生銀行が作成。収入・支出は四捨五入したもの。

知っておきたい老後の資産づくりに

役立つ商品は?

老後の生活を安心して過ごすためには、年金では不足する資金を自分で作っていくことが必要です。それではどのような商品を活用すればいいのでしょうか?

今は低金利の影響でなかなか利息が増えないため、貯蓄だけなく運用商品を取り入れることも視野に入れたいもの。投資はリターンが期待できる反面、「リスクがあって怖い」と思われがちですが、実は預金だけでは利息が増えないのもリスクのひとつです。投資は、長い期間運用するほか、いろいろな種類のものを買ったり、購入時期をずらすことで価格変動のリスクを軽減することができます。近い将来使う予定があるものは「預金」、使う時期に余裕があるお金は「運用商品」を取り入れるなど、お金を使う目的によって、それぞれを使い分けることが大切なのです。

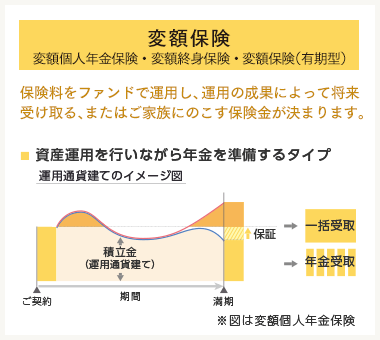

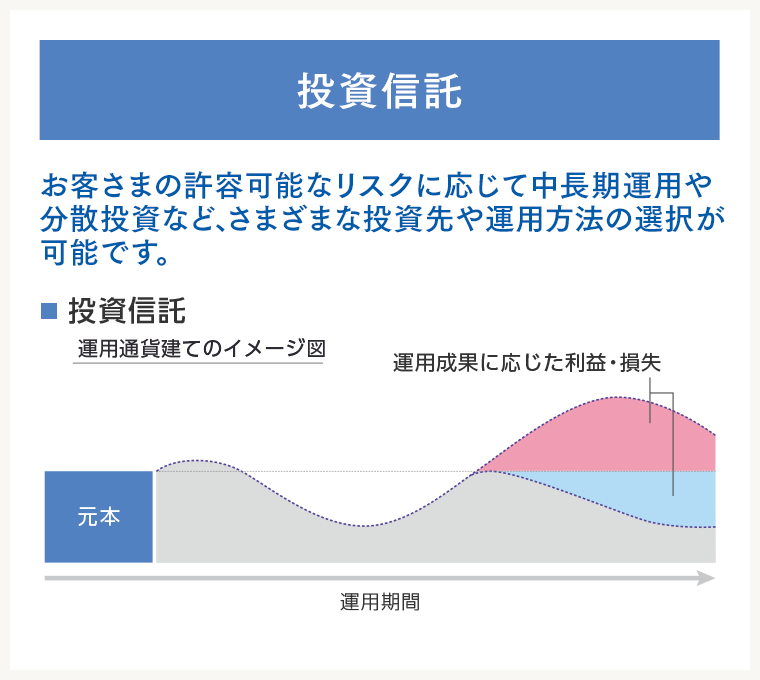

そこで老後の資産づくりに役立つ商品として検討したいのが「変額保険」と「投資信託」です。

変額保険と投資信託は、どちらも株式や債券などに投資して運用を行う商品です。そのため運用成績によって将来の受取額が変動しますが、いずれも長期間で運用を行うことで、価格の変動リスクを抑えることができます。

変額保険は、死亡や高度障害状態になったときの保険金が保証されるため、死亡保障を準備しながら資産形成を行うことができるという特徴があります。また投資信託は、1万円程度からと少額で始められ、市場の動きを見ながらいつでも換金できる特徴があります。それぞれの商品の特徴をまとめましたので、ご自身のニーズと照らし合わせて検討してみてはいかがでしょうか。なおいずれの商品も、当面使う予定のない余裕資金で利用することが考え方の基本になります。

※保険会社によってファンドが決まっていて投資対象が選べない商品もある

※一部、運用期間が決まっている商品もあります。

※解約時に費用(信託財産留保額等)がかかる場合があります。

※平準払いの場合は小額からの申し込みもできる

まとめ

このように、できるだけ長く働いたり、必要となるお金を明らかにすることで、漠然とした老後のお金の不安を解消することができます。将来の資産形成のためには、早めの準備を心がけること、手持ち資産を増やすために資産運用も検討することが大切になります。

例えば「変額個人年金」は、最初に一時金を支払って長期運用することで、将来必要な老後資金を作ることができます。投資信託は「NISA」や「iDeCo」を活用することで、積立による長期運用で将来に備えることができます。

さらに、変額個人年金は、スイッチング前のファンドで運用益が出ていても、解約、一括(年金)支払時まで課税が繰り延べられます。また、NISAは投資から得た運用益が非課税に、iDeCoはさらに拠出した掛金全額が所得控除の対象となり、所得税と住民税が軽減される可能性があります。

老後資金の準備方法は、ご家庭ごとに異なるライフプランに照らし合わせて考えることがなにより大事です。老後資金でお悩みの方は、SBI新生銀行の資産運用相談をどうぞお気軽にご利用ください。

保険で将来に備える

引受保険会社:

クレディ・アグリコル生命

【募集番号:CAL2103-SLB53SS04-1】

- 運用商品に関するお悩みも、契約後の運用や見直しについてのお悩みも、SBI新生銀行の担当者がしっかりサポート!

- 税金のお取扱いなど生命保険ならではの特徴も!

- 運用がはじめての方にも、ご経験が豊富な方にもフィットします!

長期運用に適した積立で将来に備える

シミュレーションを使って計算してみましょう

変額個人年金保険にはリスクがあり、保険金・年金・給付金・解約返戻金等のお受け取り金額が、払込保険料相当額を下回る場合があります。

本ページ掲載商品には、金利・株価・為替等の変動を要因とした価格変動により、また中途解約により、元本割れとなる可能性がある商品(市場動向等によっては大きく元本割れする可能性がある商品)や、 発行体の信用リスクがある商品、商品ごとに所定の手数料・費用等がかかる商品があります(手数料・費用等の種類ごとの金額もしくは上限額等およびこれらの合計額等は、お申込商品や申込金額、その運用状況、保有期間等に応じて異なるため表示することができません)。 お申し込みにあたっては店頭やインターネットに用意している注意喚起文書や契約締結前交付書面、目論見書等を必ずご確認いただき各商品のリスクや手数料・費用等につき十分ご理解のうえご自身の判断と責任でお申し込みください。

生命保険商品、個人年金保険商品、損害保険商品一般について

- 保険商品をご検討いただく際には、金融商品勧誘方針ならびに保険募集指針をご確認ください。

- ご契約前には各商品の【商品説明資料(パンフレット)】【契約概要】【注意喚起情報】を必ずお読みいただき、内容をご確認、ご了承のうえご契約いただきますようお願いいたします。ご契約時には【ご契約のしおり・約款】【特別勘定のしおり】を必ずご覧ください。

- 当行の担当者(生命保険募集人・損害保険募集人)はお客さまと引受保険会社の保険契約締結の媒介を行う者で、保険契約締結の代理権はありません。したがいまして保険契約はお客さまからの保険契約のお申し込みに対して引受保険会社が承諾したときに有効に成立します。また、当行は取引商品の引受保険会社の支払能力を保証するものではありません。

- 保険商品にお申し込みいただくか否かが、当行におけるお客さまの他のお取り引きに影響を及ぼすことは一切ありません。

- 保険商品は各引受保険会社が引受する商品であり、預金ではなく、預金保険制度ならびに投資者保護基金の対象ではありません。また、当行による元本および利回りの保証はありません。

- 引受保険会社が破綻した場合、生命保険契約者保護機構および損害保険契約者保護機構により保護の措置が図られることがありますが、この場合でもご契約の際にお約束した保険金額・年金額・給付金額・解約返戻金額等が削減され、その結果、保険金額・年金額・給付金額・解約返戻金額等が払込保険料相当額を下回ることがあります。

- 一部の保険商品は国内外の株式や債券等で運用しているため、株価や債券価格、市場金利の変動、または外国為替相場の変動等により、保険金額・年金額・給付金額・解約返戻金額等が変動(増減)するしくみの保険です。運用実績によっては、受け取る保険金・年金・給付金・解約返戻金の合計額が払込保険料相当額を下回る場合があります。一時払保険料等の減少を含むリスクはお客さまが負うことになります。

- 外貨建ての保険商品は、保険金・年金・給付金等のお受取時における外国為替相場によって円換算した金額が、ご契約時における外国為替相場によって円換算した払込保険料相当額を下回る場合があります。為替相場の変動がなかった場合でも、為替手数料分(TTSレートとTTBレートの差額)が差し引かれるため、円換算受取金額が保険料払込時の為替相場で円換算した払込保険料相当額を下回ります。

- 保険商品には、お客さまに直接、または間接的にご負担いただく手数料や費用があります。商品ごとに手数料や費用は異なりますので、具体的な金額・計算方法は記載することができません。また、一定期間内に解約した場合、解約控除がなされることがあります。契約をご検討いただく際には【商品説明資料(パンフレット)】【契約概要】【注意喚起情報】【ご契約のしおり・約款】等で、必ずご確認ください。

- 被保険者さまの健康状態等についての告知等が必要な生命保険は引受保険会社の診査の結果、ご契約ができない場合があります。

- クーリング・オフ制度(ご契約のお申し込みの撤回またはご契約の解除)の対象となる保険商品は所定のお手続きによりクーリング・オフすることができます。なお、クーリング・オフ期間には一定の制限があります。

- 平準払保険において、保険料お払い込みの猶予期間中に保険料のお払い込みがない場合、契約は失効し、保険金や給付金等の支払事由に該当した場合でも保険金や給付金等は支払われません。

- 当行では保険募集に先立ち、当行が知り得たお客さまの非公開情報を利用し募集にあたることについてご同意をいただいております。

- 保険業法上の規制により、お客さまのお勤め先や、融資のお申込状況等によっては、当行では生命保険、損害保険をお申し込みいただけない場合があります。

- 詳しくは生命保険販売資格・損害保険販売資格をもった当行の担当者(生命保険募集人・損害保険募集人)までご相談ください。

- 保険募集代理店:株式会社 SBI新生銀行

投資信託一般について

- 投資信託は、預金ではなく、元本保証および利回り保証のいずれもありません。

- 投資信託は預金保険制度の対象ではありません。当行で販売する投資信託は、SBI証券またはマネックス証券(以下、SBI証券とマネックス証券を合わせて、または文脈によりいずれかを指して「委託金融商品取引業者」ということがあります)の証券総合口座(マネックス証券では「証券総合取引口座」と呼びますが、本書では各委託金融商品取引業者の口座をいずれも「証券総合口座」といいます)でのお買付けとなり、投資者保護基金の対象となります。

- 投資信託は主に国内外の有価証券に投資しますので、組み入れられた株式・債券等の価格が、金利の変動や、外国為替相場の変動、その発行者に係る信用状況の変化、国内外の政治経済状況の変化などで変動し、基準価額(外国籍投資信託の場合は純資産価格)が下落することにより、投資元本を割り込むことがあります。

- 外貨建て投資信託の場合、外貨建てでは投資元本を割り込んでいない場合でも、為替変動により円換算ベースでは投資元本を割り込むことがあります。

- 過去の運用実績は、将来の運用成果を約束するものではなく、運用の利益および損失はすべて投資信託をご購入いただいたお客さまに帰属します。

- 投資信託にはお客さまに直接、または間接的にご負担いただく手数料や費用があります(以下、お客さまにご負担いただく手数料等の例を示します)。お客さまの選択された委託金融商品取引業者、当該業者所定の取引コース、購入されたファンド、購入金額、運用状況およびお客さまがファンドを保有する期間等によって、手数料や費用が異なる場合があるため事前に料率、上限額等を示すことができません。手数料や費用については目論見書(目論見書補完書面)や当行および委託金融商品取引業者のウェブサイトをご確認ください。なお、お客さまが委託金融商品取引業者等に対して支払った手数料・費用の一部をSBI新生銀行が報酬として得ることがあります。

- お申込時…金融商品仲介取引における申込手数料は当行店頭でお申込みいただいても、インターネット経由でお申込みいただいても無料です。ただし、一部ファンドはお申込時に信託財産留保額の支払いを要することがあります。また、「SBI新生銀行マネープラザ」でお申込みいただく場合はSBI証券に対して申込手数料をお支払いいただく場合があります。詳しくはSBI証券のウェブサイトでご確認ください。

- 運用期間中…運用管理費用(信託報酬・管理報酬)が日々信託財産から差し引かれます。また、その他保有期間中に監査報酬が、有価証券売買時に売買委託手数料・組み入れ資産の保管費用等が信託財産から差し引かれます。

- 換金時…信託財産留保額・換金手数料の支払いを要するファンドがあります。

(手数料)

https://www.sbisec.co.jp/ETGate/?_ControlID=WPLETmgR001Control&_DataStoreID=DSWPLETmgR001Control&burl=search_home&cat1=home&cat2=price&dir=price%2F&file=home_price.html&getFlg=on

(SBI新生銀行マネープラザでお取引される場合の手数料は下記をご確認ください)

https://www.sbisec.co.jp/ETGate/WPLETmgR001Control?OutSide=on&getFlg=on&burl=search_home&cat1=home&cat2=price&dir=price&file=home_price_plan_a.html

(ご留意点)

https://search.sbisec.co.jp/v2/popwin/info/home/pop6040_torihikihou.html

マネックス証券とのお取引に係る手数料・費用、およびご留意点については、下記をご確認ください。

https://info.monex.co.jp/policy/risk/index.html - 投資信託のご購入・換金にあたって円貨から外貨または外貨から円貨へ交換する場合には、上記手数料・費用のほか、当行またはお客さまが選択された委託金融商品取引業者の定める為替手数料がかかります。

- 投資信託の換金(解約・買取)については、ファンドによってクローズド期間が設定されているものや特定日にしか換金の申込みができないものがあるほか、換金までに相当の期間がかかることがあります。

- 投資信託をお申込みの際には、あらかじめ最新の目論見書および目論見書補完書面の内容を必ずご確認のうえ、お客さまご自身でご判断ください。

- 目論見書および目論見書補完書面は、当行の店頭で入手いただけます。ただし、インターネット経由でお申込みいただく場合はお客さまが選択された委託金融商品取引業者のウェブサイトにてご確認ください。

- 投資信託の設定・運用は投資信託委託会社(外国籍投資信託の場合は管理会社)、信託財産の管理等は信託銀行が行います。

- 当行はSBI証券またはマネックス証券の委託を受け金融商品仲介を行うものであり、当行が取り扱う投資信託についていただいたお客さまのお申込みは、お客さまが選択された委託金融商品取引業者に取り次ぎを行います。お取引にあたってはSBI証券またはマネックス証券の証券総合口座の開設が必要になり、口座開設後の投資信託にかかるお取引については、お客さまと委託金融商品取引業者とのお取引になります。なおSBI証券またはマネックス証券の商品であっても、当行が取扱いしていないファンドがあります。

お客さまの個人情報や取引関係情報は、お客さまが選択された委託金融商品取引業者と当行で共有します。なお当該情報については当行およびSBI証券、または当行およびマネックス証券のそれぞれにおける個人情報の利用目的の範囲内で利用いたします。

当行において金融商品仲介でのお取引をされるか否かが、お客さまと当行との融資等他のお取引に影響を与えることはありません。また、当行での融資等のお取引内容が金融商品仲介でのお取引に影響を与えることはありません。

<委託金融商品取引業者について>

商号:株式会社SBI証券 金融商品取引業者 関東財務局長(金商)第44号、商品先物取引業者

加入協会:日本証券業協会、一般社団法人 第二種金融商品取引業協会、一般社団法人 金融先物取引業協会、一般社団法人 日本STO協会、日本商品先物取引協会

商号:マネックス証券株式会社 金融商品取引業者 関東財務局長(金商)第165号

加入協会:日本証券業協会、一般社団法人 第二種金融商品取引業協会、一般社団法人 金融先物取引業協会、一般社団法人 日本暗号資産取引業協会、一般社団法人 日本投資顧問業協会

[2023年6月1日現在]

2024年以降のNISA口座について

- 口座開設および金融機関変更について

NISA口座は、SBI証券またはマネックス証券(以下、「委託金融商品取引業者」ということがあります。)に開設していただきます。事前または同時にお客さまが選択された委託金融商品取引業者の証券総合口座(マネックス証券では「証券総合取引口座」と呼びますが、本書では各委託金融商品取引業者の口座をいずれも「証券総合口座」といいます。)の開設が必要です。 - SBI新生銀行における取扱商品

成長投資枠:公募株式投資信託(信託期間20年未満又はデリバティブ取引を用いた一定の投資信託等もしくは毎月分配型の投資信託等を除く)、国内上場株式等(整理・管理銘柄に該当する上場株式を除く)、外国上場株式等。

つみたて投資枠:公募株式投資信託のうち、国の定める条件を満たした投資信託。- 外国籍投資信託は対象外となります。

- 取扱商品は今後変更の可能性があります。

-

NISA口座(成長投資枠、つみたて投資枠)のご注意事項

- NISA口座の開設に関するご注意

NISA口座の開設により税務署審査完了前にNISA口座でのお取り引きをされる際、税務署審査の結果、重複口座であるなど委託金融商品取引業者に開設したNISA口座が無効であることが判明した場合には、そのNISA 口座で買い付けた上場株式等は当初から課税口座で買い付けたものとして取り扱われます。無効となったNISA口座でのお取り引きを取り消すことはできず、買い付けた上場株式等から生じる配当所得および譲渡所得等については、遡及して課税されます。またNISA口座の注文が失効する等の制約が発生いたしますのでご注意ください。

マネックス証券での取引の場合、マネックス証券が税務署審査結果を受領するまでの間に支払われる分配金については再投資されずすべて受け取りとなります。 - 配当金等は口座開設をした金融機関等経由で交付されないものは非課税となりません

NISA口座で上場株式等の配当金を非課税で受け取るためには、配当金の受領方法を「株式数比例配分方式」に事前にご登録いただく必要があります。 - リスク及び手数料について

委託金融商品取引業者の取扱商品は、商品毎に所定の手数料や必要経費等をご負担いただく場合があります。また、各商品等は価格の変動等により損失が生じるおそれがあります。各商品等への投資に際してご負担いただく手数料等及びリスクは商品毎に異なりますので、詳細につきましては、お客さまが選択された委託金融商品取引業者のWEBサイトの当該商品等のページ、金融商品取引法に係る表示又は契約締結前交付書面等をご確認ください。 - 同一年において1人1口座(1 金融機関)しか開設できません

NISA口座の開設は、金融機関を変更した場合を除き、1人につき1口座に限られ、複数の金融機関にはお申込みいただけません。金融機関の変更により、複数の金融機関でNISA口座を開設されたことになる場合でも、各年において1つの口座でしかお取引いただけません。また、NISA口座内に保有されている商品を他の年分の勘定又は金融機関に移管することもできません。なお、金融機関を変更される年分の勘定にて、既に金融商品を買付けされていた場合、その年分について金融機関を変更することはできません。 - 年間投資枠と非課税保有限度額が設定されます

NISAの年間投資枠は、成長投資枠について240万円、つみたて投資枠について120万円までとなります。また、非課税保有限度額は成長投資枠・つみたて投資枠合わせて1800万円、うち成長投資枠について1200万円となり、この範囲内で買い付けた上場株式等から生じる配当所得及び譲渡所得等が非課税となります。非課税保有限度額については、NISA口座内の上場株式等を売却した場合、当該売却した上場株式等が費消していた非課税保有限度額の分だけ減少し、その翌年以降の年間投資枠の範囲内で再利用することが可能となります。投資信託における分配金のうち特別分配金(元本払戻金)は、従来より非課税であり NISA においては制度上のメリットは享受できません。 - 損失は税務上ないものとされます

NISA口座で発生した損失は税務上ないものとされ、一般口座や特定口座での譲渡益・配当金等と損益通算はできず、繰越控除もできません。また、NISA口座内で保有されている商品を課税口座に払い出した場合は、当該商品の取得価額は払出日における時価となり、払出日に価格が下落していた場合でも、当初の取得価額と払出日の時価との差額にかかわる損失はないものとされます。 - 分配金再投資に関するご注意

SBI証券の場合、分配金の受取方法が「再投資」となっているときは、NISA口座で分配金を再投資する設定がされております(ただし、2014年11月20日以前にNISA口座を開設し、2024年以降のNISA口座が自動開設された場合においては、原則として課税口座で分配金を再投資する設定がされています)。課税口座での再投資をご希望の場合はSBI証券のウェブサイトへログインの上、設定を変更してください。なお、分配金の再投資買付によりNISA口座の年間投資枠を超過する場合は、課税口座にて買付けが行われます。

マネックス証券の場合、分配金の再投資買付はNISA口座で行われます。なお、つみたて投資枠の残高に対して支払われる分配金の再投資買付によってその年のつみたて投資枠の年間投資枠を超過する場合は、成長投資枠で再投資します。成長投資枠の年間投資枠も超過してしまう場合は、特定口座(特定口座の開設がない場合は一般口座)で再投資します。ただし、買付がつみたて投資枠に限定されているファンド(つみたて投資枠専用ファンド)は、分配金受取となります。また、成長投資枠の残高に対して支払われる分配金の再投資買付によってその年の成長投資枠の年間投資枠を超過する場合は、特定口座(特定口座の開設がない場合は一般口座)で再投資します。 - NISA口座では基準経過日における氏名・住所の確認が求められます

NISA口座ではつみたて投資枠を初めて設定してから10年経過日、および以後5年を経過するごとに氏名・住所等の確認が必要となります。当社がお客さまの氏名・住所等が確認できない場合には、NISA口座での新たなお取引ができなくなる場合もございますのでご注意ください。 - 出国により非居住者に該当する場合、NISA口座で上場株式等の管理を行うことはできません

出国の際には事前に届け出が必要です。出国により非居住者となる場合には、NISA口座が廃止され、当該口座でのお預かり商品は一般口座で管理させていただきます。海外転勤等の場合にNISAで継続保有することが可能な特例措置については対応しておりません。 - つみたて投資枠では積立による定期・継続的な買付けしかできません

つみたて投資枠でのお取引は積立契約に基づく定期かつ継続的な方法による買付けに限られます。また、つみたて投資枠で買付可能な商品は、長期の積立・分散投資に適した一定の投資信託に限られます。 - つみたて投資枠では信託報酬等の概算値が原則として年1回通知されます

つみたて投資枠にかかる積立契約により買い付けした投資信託の信託報酬等の概算値を原則として年1回通知いたします。 - 成長投資枠の対象商品は、安定的な資産形成に適したものに限られます

成長投資枠で買付可能な商品には、整理・管理銘柄に該当する上場株式、信託期間20年未満またはデリバティブ取引を用いた一定の投資信託等もしくは毎月分配型の投資信託等は含まれません。

- NISA口座の開設に関するご注意

[2023年12月29日改定版]