住宅ローンの金利は変動金利と固定金利でどう違う?金利タイプの違いやポイントを解説!

- 本稿の内容は2023年8月時点の情報に基づきます。

目次

- 住宅ローンの金利について(金利の変動する要因)

- 住宅ローンの固定金利と変動金利の違い

- 固定金利と変動金利どちらを選ぶ?選び方のポイント

- 近年の金利状況と今後の金利状況

- 固定金利か変動金利か迷った方のための商品もある

- こんな金利タイプが選ばれています。~低金利なら、金利を固定するタイプを選択する人が多い?金利タイプ別利用状況と金利の現状~

- 住宅ローンで重視するのは条件面から金利見通しへ

- 金利タイプの選択は、ライフプランやライフイベントに合わせて考える!

- みんなは、住宅ローンを何年かけて返済している?

- 繰上返済で気を付けるべきこととは?

- 金利タイプの変更について

- 金利タイプ変更ができない場合はどうする?

- 想定外のことが起きる可能性も考慮・借入期間を短くできる!と考えるのは要注意

住宅ローンの金利について(金利の変動する要因)

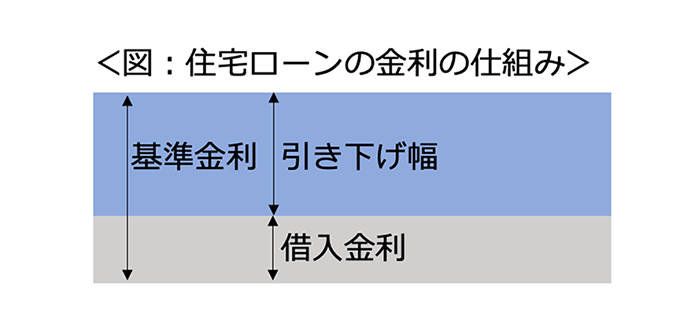

住宅ローンの金利が変動する要因は、以下の算式と図で理解できます。

<算式>

基準金利−引き下げ幅=借入金利

住宅ローンの借入金利は、基準金利から引き下げを行うことで決まります。

基準金利とは、各金融機関が定める住宅ローンの金利を最終決定する基準になる金利です。

固定金利タイプの場合は日本国債などの利回りの影響を受け、変動金利は日本銀行(以下、日銀)の政策金利の影響を受けるといわれています。

本記事執筆中の2023年8月時点では、日銀はマイナス金利政策などの金融緩和政策を維持していますが、固定金利も変動金利も、日銀の政策次第で変動する可能性はあります。

引き下げ幅は、銀行が決めているもので、原則として住宅ローンを借りる時に引き下げ幅や条件が決まります。

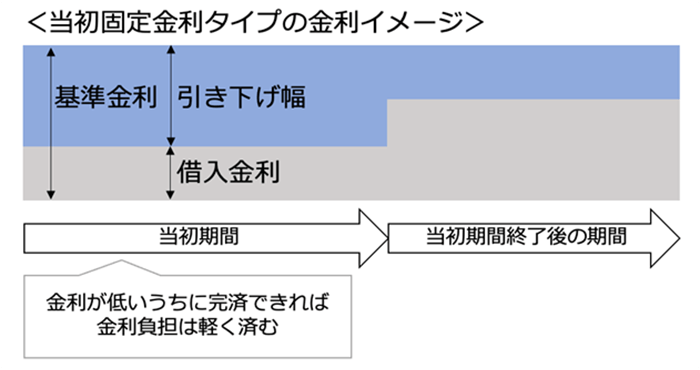

例えば、全期間固定金利タイプや変動金利タイプの場合は、当初に決めた引き下げ幅が完済まで続くのが一般的です。一方、当初固定金利タイプは、当初期間終了後に引き下げ幅が縮小されるため、基準金利が変わらなかったとしても、借入金利が上昇してしまうケースが多くあります。

住宅ローンの固定金利と変動金利の違い

住宅ローンの固定金利と変動金利の違いを一言で表現すると、一般的に固定金利は「利率が高い代わりに変動しない」、変動金利は「利率が低い代わりに変動する可能性がある」となります。

| 利率 | 金利の変動 | |

|---|---|---|

| 固定金利 | 高い | なし |

| 変動金利 | 低い | ある |

固定金利の特徴

固定金利の特徴は、「毎月の返済金額が変わらないこと」です。もし、日銀の金融政策が「利上げ」の方向に動き、その結果住宅ローン金利が上昇しても、すでに借り入れをした住宅ローンは返済金額が変わらないのは安心です。

固定金利のメリット、デメリット

固定金利のメリットは、住宅支出が想定外に上がるリスクを防げることです。

例えば、子育て世代の場合、子供の成長と共に家計の各項目の支出は上昇していきます。どれだけ緻密なキャッシュフロー表を作成しても、必ず予定と現実のズレが生じてしまいます。「思ったより塾代が高い」といった「想定外」を嘆く声はよく聞きます。しかし、固定金利の住宅ローンの返済金額においては、そのような想定外は起きません。住宅ローンの返済金額が金利の上昇で上がってしまい、住宅支出が想定外に高くなってしまうリスクを軽減できます。もちろん、住宅の維持費が想定外にかかってしまう可能性はあります。

固定金利のデメリットは、変動金利と比べて利率が高い傾向にあることです。返済期間中に変動金利の利率が上がらなかった場合は、固定金利の方が変動金利よりも支払い利息が多くなってしまうことになります。

また、固定金利の中でも当初固定金利タイプは当初期間終了時点で金利の更新があるため、基準金利上昇のリスクがあります。また引き下げ幅が小さくなるとさらに借入金利が上昇してしまう可能性が高くなるというデメリットがあります。

固定金利に向いている人

固定金利は、将来の支出が増加する可能性が高い方に向いています。

例えば、住宅ローンの返済中に子供が大学に進学する場合、教育支出が増加するタイミングで住宅ローンの金利が上がり、返済金額が増加してしまうと、家計が苦しくなってしまいます。固定金利を選択すれば、金利上昇による支出増加は防げます。

また、当初固定金利タイプは、期間短縮型の繰上返済を計画している方や借入期間を短く設定している方に向いています。金利が低い当初期間のうちに完済してしまえば、支払い負担を軽度に抑えることができるからです。(繰上返済については後述します)

変動金利の特徴

変動金利は、全期間に大幅な引き下げ幅が適用されており、借り入れ当初は固定金利よりも低利率に設定されている傾向があります。

変動金利のメリット、デメリット

変動金利のメリットは、当初の返済金額が固定金利よりも少ないことです。銀行によっては、変動金利と固定金利の利率に2倍以上の開きがあり、毎月の返済金額に数万円の差が生じる場合があります。日本は低金利時代が続いているので、変動金利を選択した方が、結果的に現状では、毎月の返済金額を抑えることができています。

変動金利のデメリットは、金利が上昇し毎月の返済金額が増加してしまう可能性があることです。

そのため変動金利には返済額について「5年ルール」と「125%ルール」というものがあります。「5年ルール」とは、5年間は毎月の返済額が変わらないというルールです。

「125%ルール」は、金利上昇時、次の5年間の返済額が旧返済額の125%(1.25倍)までしか上がらない、というものです。

どちらのルールも毎月の返済額が急上昇しないようにするための配慮だと受け取れます。ただ、実は注意点があります。

このルールを設けていると、金利が上昇した場合には、返済額に占める支払利息の割合が増加し、元本の返済の割合が減少する、という現象が起きやすくなります。

返済が遅れた分の元本は、結局のところ最終返済時までには完済しなければいけません。「5年ルール」と「125%ルール」があると、金利が上がった際に元本部分の返済が後ろ倒しになって溜まっていき、最終返済時に多額の返済を迫られる可能性があります。

SBI新生銀行ではこの「5年ルール」・「125%ルール」の適用がないため、金利が上がった際には、返済額が増加します。その代わり、元本の返済が気づかないうちに後ろ倒しになってしまうことはありません。

(出典)SBI新生銀行の金利変更ルール(お客様説明資料・P.6参照)

変動金利に向いている人

変動金利が向いているのは、繰上返済を積極的に行う予定の方です。

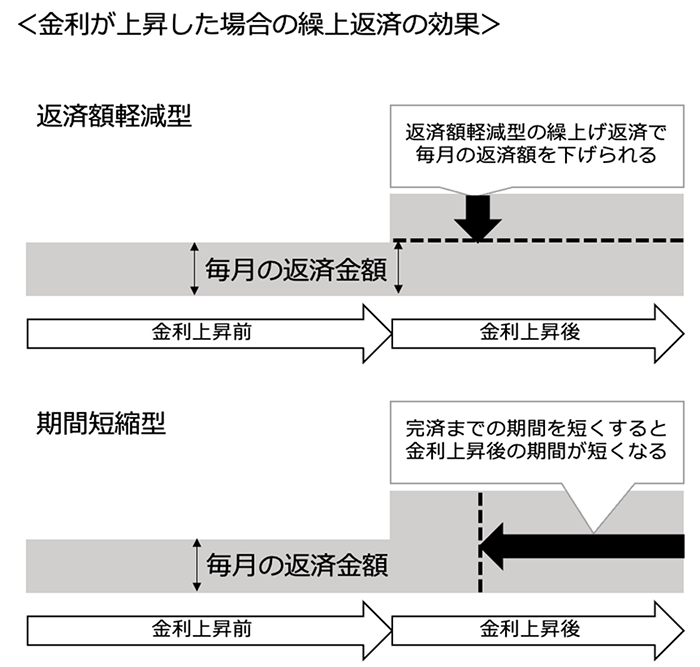

金利が上がった場合には、返済額軽減型の繰上返済を行うことで、毎月の返済額の上昇を抑えられます。

また、期間短縮型の繰上返済を行うことで、残りの返済期間を短くしておけば、もし金利が上がった場合でも総返済額の上昇を軽微に済ませることができます。

固定金利と変動金利どちらを選ぶ?選び方のポイント

「変動金利と固定金利、どちらを選べばいいのだろう」

住宅ローンを借りる人の多くはこのような悩みを持ちます。後述しますが、実際には変動金利を選んでいる人が多いです。変動金利の方が固定金利よりも低いため、低い金利を選択する人が多い、というのは自然なことです。

日本は結果的に低金利の期間が長期で続いているため、変動金利を選択した人が有利だった、という結果になっています。

ただ、「変動金利が相対的に金利が低い」「多くの人が変動金利を選んでいる」というだけで変動金利を選択すると、もし金利が上がった際に、慌ててしまうことになります。将来の支出見通しを立て、ある程度の金利上昇が起きても耐えられるかどうかを考えてみましょう。

金利上昇に耐えられないとうことなら、多少金利が高くても固定金利で借りるのが得策です。ただ、固定金利で借りると、毎月の返済額が変動金利よりも多額になってしまう傾向があります。それでは家計に無理が生じてしまう、ということでしたら借入額の見直しをすることも視野にいれましょう。

近年の金利状況と今後の金利状況

1999年のゼロ金利政策以降、日本は低金利の時代が続いています。

2016年に日銀は、短期金利に対する操作として、日銀当座預金の政策金利残高にマイナス0.1%を適用することを決めました。この政策は2023年8月時点でも継続されています。

短期金利は住宅ローンの変動金利に影響します。短期金利が低金利に操作されているため、住宅ローンの変動金利は低位を維持しています。

短期金利と並行して、長期金利(10年もの国債金利)も日銀の金融政策で操作されています。長期金利の操作目標は年0%であるものの、年±0.5%の範囲までの変動は許容されています。さらに、2023年7月28日の金融政策決定会合では、年0.5%を超えた場合は、年1.0%の利回りで指値オペをおこなうことを日銀は発表しました。

長期金利には、一定の変動幅が許容されていることから、市場原理が働いています。日本を除く先進国では、長期金利の上昇が見られていることもあり、日本の長期金利も日銀の許容範囲の中で上昇傾向にあります。

長期金利は、住宅ローンの固定金利に影響するため、各金融機関の固定金利は2022年~2023年にかけて上昇しています。

固定金利か変動金利か迷った方のための商品もある

「固定金利の安心を得たいが、変動金利の低金利も捨てがたい」と感じる方のために、SBI新生銀行ではステップダウン金利タイプの住宅ローンとミックスローンを取り扱っています。

ステップダウン金利タイプの住宅ローンは、一定の年数が経過すると徐々に利率が下がっていく仕組みになっています。将来の返済金額が下がっていくので返済期間中に収入の減少が見込まれている方や将来にわたって支出の増加が見込まれる方にとっては安心できる商品です。

ミックスローンは、固定金利と変動金利を合わせて住宅ローンを組むことです。金利が上がっても下がっても「最も不運な選択をしてしまった」という自体を避けられます。

下記は、全期間固定型、金利ミックス、変動(半年型)の毎月返済金額を表にしたものです。金利が上がってしまった場合でも、ミックスローンは、最も不利な選択肢にはなっていないことがわかります。

【金利プランごとの毎月返済額の比較】

| 返済開始時 | 金利1%上昇 (10年後) |

金利2%上昇 (15年後) |

|

|---|---|---|---|

| 全期間固定型 | 94,822円 | ― | ― |

| 金利ミックス (変動+全期間固定) |

82,219円 | 89,102円 | 95,092円 |

| 変動(半年型) | 76,819円 | 86,646円 | 95,155円 |

(前提条件)

借入額:3,000万円、2,100万円は変動金利、900万円は固定金利

返済期間:35年

変動金利:当初年0.42%、10年後年1.42%、15年後年2.42%

固定金利:金利年1.7%

(出典)筆者作成

こんな金利タイプが選ばれています。~低金利なら、金利を固定するタイプを選択する人が多い?金利タイプ別利用状況と金利の現状~

「住宅ローンの金利タイプは、ライフプランやライフイベント、家計の状況、金利見通しの考え方や金利の仕組みなどを踏まえて自分にあったタイプを選びましょう。」これは、住宅ローンの金利タイプを選ぶ際に良く聞くセリフです。確かにその通りですが、周りの人がどんな考えで、どんな金利タイプを選んでいるかは気になります。

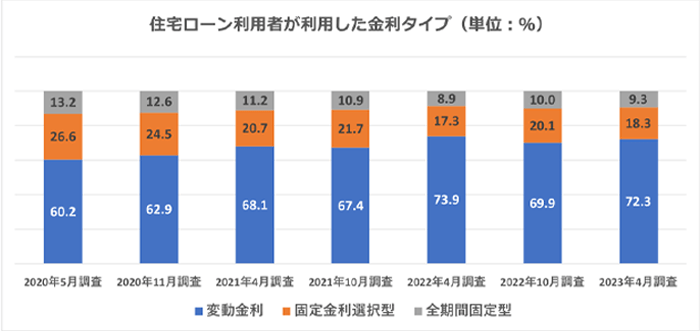

独立行政法人住宅金融支援機構が実施している住宅ローン利用者の実態調査によると、変動金利を選択する人が最も多くなっています。2023年4月の調査結果では72.3%もの人が変動金利を選択していることがわかります。過去の調査結果を見ても、変動金利を選択する人が60%~70%程度を占めており、リスクはあっても低金利の魅力が消費者を引き付けていることがわかります。

(出典)独立行政法人住宅金融支援機構「住宅ローン利用者調査(2023年4月調査)」より筆者作成

変動金利は、金融機関同士の競争原理が働き、低金利商品が打ち出されています。このことも、変動金利を選ぶ人が多い理由の1つだと思われます。住宅ローンの変動金利についてはこちらの記事もご覧ください。

住宅ローンで重視するのは条件面から金利見通しへ

これまで「住宅ローンの選択で重視すること」としては、以下のような金利や商品性、経費といった「条件」面に関する項目が上位を占めていました。

- 金利が低いから

- 保証料が安いから

- 諸費用が安いから

- 繰上返済手数料が安いから

- 繰上返済が少額から可能だからなど

一方で、全期間固定金利型を選択された方の中には「金利が上昇する可能性があるので、将来の返済額をあらかじめ確定しておきたかったから」など、今後の金利の変動を視野に入れて選ぶ人も一定数います。

下の表は、全期間固定型、固定期間選択型、変動(半年型)を選択した人が、今後1年間の金利の見通しをどう考えているかのデータです。この結果からも「今後の金利見通しに対する考え」が、金利タイプの選択に影響を及ぼしていることがわかります。

表1<今後1年間の住宅ローンの金利見通し>金利タイプ別の割合

| 選んだタイプ | 現状より上昇 | ほとんど変わらない | 現状より低下 | わからない |

|---|---|---|---|---|

| 全期間固定型 | 55.0% | 23.6% | 4.3% | 17.1% |

| 固定期間選択型 | 43.6% | 41.1% | 5.5% | 9.8% |

| 変動(半年型) | 34.9% | 55.6% | 2.1% | 7.4% |

※独立行政法人住宅金融支援機構 「住宅ローン利用者調査(2023年4月調査)」

「現状より上昇する」と考える人は全期間固定型で最も多く、反対に、「ほとんど変わらない」と回答した人の割合は変動金利が高くなっています。「変動金利にした人」と「固定金利にした人」で傾向が異なっています。

- 現状より金利が上昇すると考える場合=全期間固定金利・固定期間選択型

- 金利は現状と変わらないと考える場合=変動金利

とはいえ、今後の住宅ローンの金利の動きを正確に予想できる人は誰もいません。住宅ローンの返済は、長期間に及ぶことが予想されるので、長期間・安定して返済を続けていけるように、自分に無理のない金利タイプを選ぶことが重要です。特に先述の変動金利の利率の決まり方の仕組みを理解することは重要です。

年齢や購入金額別で住宅ローンをどのように選択すればいいのかについては、こちらの記事もご覧ください。

金利タイプの選択は、ライフプランやライフイベントに合わせて考える!

金利タイプの選択は、仮に金利が上昇したときにどういった対応をとるのかを考えておくことが非常に重要ですが、属性や考え方に応じた金利タイプ選択のポイントをまとめてみます。 自分と家庭の将来設計に適した金利タイプを選択する参考にしてみてください。また、是非、将来の収支計画や家庭のライフイベント表を作成してみることをおすすめします。

| 属性や考え方など | 住宅ローン選びのポイント・選択肢 |

|---|---|

| 退職金で完済するケース |

|

| 60歳以降も働くケース |

|

| 子どもがまだ小さいケース |

|

| 子どもが既に独立したケース |

|

| 共働きのケース |

|

| 将来、まとまった資産を得られる見込みがあるケース |

|

住宅ローンの固定金利と変動金利の選び方、お得な住宅ローンの利用についてはこちらもご覧ください。

みんなは、住宅ローンを何年かけて返済している?

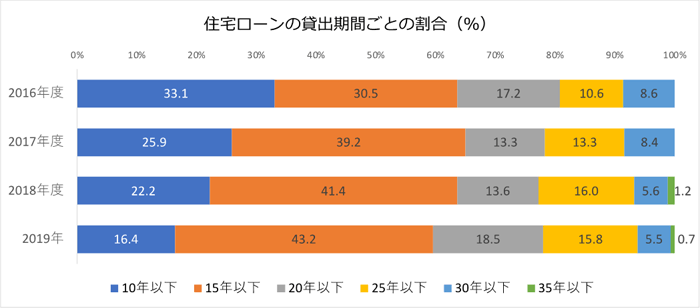

下記は、独立行政法人住宅金融支援機構の調査情報から作成した、住宅ローンの貸出期間の図です。貸出期間とは、借り手にとっては返済期間のことです。図を見ると、70%以上の人が20年以下の期間で完済していることがわかります。30年ないしは35年ローンで借りている人は、「短い期間で完済している人が意外に多い」という印象を受けるのではないでしょうか。

この統計には、借換による完済も含まれています。ゆえに、債務者の生涯における住宅ローンの返済期間を表しているわけではありません。

NISAなどの投資制度が拡充されてきたこともあり、「手元資金は運用し、住宅ローンはじっくり時間をかけて返済する」という選択肢を取る人はいます。

自身にとって納得できる選択をしましょう。

住宅ローンの貸出期間

(出典)独立行政法人住宅金融支援機構 2020年度 住宅ローン貸出動向調査より筆者作成

繰上返済で気を付けるべきこととは?

ここで繰上返済について解説します。

繰上返済の種類について

繰上返済には「期間短縮型」「返済額軽減型」の2種類があります。

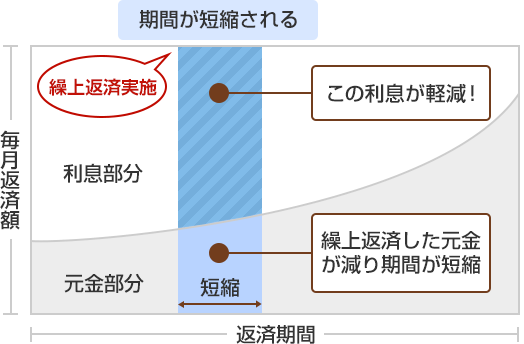

期間短縮型

毎月の返済額は、繰上返済前と比べて変わりません。しかし、返済期間が当初に比べ短くなります。例えば、「定年後まで返済をしたくない」と考える人にピッタリの繰上返済方法です。返済期間が短くなるため、利息を軽減することができます。

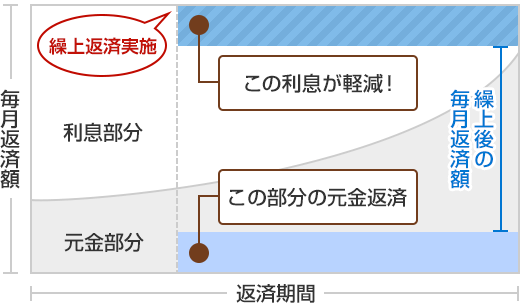

返済額軽減型

繰上返済をすることで、毎月の返済額を減らすことができます。「毎月の返済負担が重い」と考えている場合、検討したい方法です。ただ、返済額軽減型の場合、返済期間は変わりません。ちなみに、期間短縮型を選択したときに比べて、利息の軽減効果は小さくなります。

なお、「期間短縮型」「返済額軽減型」のどちらで繰上返済できるかは金融機関によって異なります。SBI新生銀行では、「返済期間短縮型」のみの取り扱いです。

繰上返済できる下限金額をチェック

繰上返済できる下限金額は、金融機関によって異なるため、チェックしておきましょう。なかには、「数万円以上から繰上返済可能」としている金融機関もあります。SBI新生銀行では、1円以上1円単位で返済が可能です。

- 自動繰上返済(スマート返済)は1万円以上から

繰上返済の手数料をチェック

繰上返済時の手数料も金融機関によって異なります。例えば、ある金融機関の場合は、以下のような手数料です。

- インターネットでの繰上返済手続きの場合:無料

- 窓口で手続きする場合:数千円~1万円以上

繰上返済を少額かつ何度も行いたい場合は、手数料負担についても頭に入れておき、手数料無料で手続きできるところを選ぶのがおすすめです。なお、SBI新生銀行ではインターネットで手続きが可能となっており、手数料は無料です。

金利タイプの変更について

将来的に、金利上昇や下落の兆しが生じた場合、「住宅ローン返済途中で金利タイプを変更したい」ということも考えられます。しかし、金利タイプは簡単に変更ができるのでしょうか。

金利タイプの変更の可・不可の違いとは?

金利タイプ変更は、結論からいえば「できる場合もあれば、できない場合もある」といえます。できる場合とできない場合について確認しておきましょう。

- 金利タイプ変更の可・不可は、金融機関によって異なる場合があるため、ご注意ください。この記事では、SBI新生銀行の例でご紹介します。

金利タイプの変更ができる場合

【変動金利】

現在、変動金利を選択している場合は、半年ごとの金利見直しのタイミングで金利タイプの変更が可能です。固定期間選択型に変更することができます。金融機関によっては、「毎月の返済日の数日前まで」であればいつでも変更できるところもあるようです。

【固定期間選択型の期間終了時】

固定期間が終了するタイミングで金利タイプの変更が可能です。改めて固定期間選択型の中から選ぶことができ、手続きをしない場合は変動金利に移行します。変動金利を選択したくない場合は、忘れずに固定期間選択型への変更手続きを行いましょう。

金利タイプの変更ができない場合

【全期間固定型】

全期間固定型の金利タイプを選択している場合は、変更ができません。住宅ローン完済まで同じ金利が続きます。

【固定期間選択型の期間中】

固定期間選択型の場合、期間中の金利タイプ変更は不可です。期間が終了するまで待たなければなりません。

金利タイプ変更時の注意点

金利タイプを変更することができる場合でも、注意すべき点があります。そちらも押さえておきましょう。

- 金利タイプ変更時には手数料がかかることも

金利タイプを変更する際に、手数料がかかることがあります。SBI新生銀行の場合、変動金利から固定期間選択型に変更する際、もしくは固定期間終了時に改めて固定期間選択型を選んだ際には5,500円(税込)の手数料が必要です。 - 変動金利から固定期間選択型の変更でもタイミングが決まっている

変動金利から固定期間選択型に変更希望の際は、半年ごとの金利見直し時が変更タイミングとなるため、注意が必要です。いつでも変更できるわけではありません。

金利タイプ変更ができない場合はどうする?

固定期間選択型の期間中や、全期間固定型の場合、金利変更はできません。そのまま返済を継続することになります。ただ、どうしても金利タイプの変更をしたい場合は、「他の金融機関で借り換えをする」という方法も選択肢の一つです。

住宅ローンの借り換えとは?

「今の住宅ローンより低い金利のものを見つけた」「完済までの期間を変更したい」といった場合は、「住宅ローンの借り換え」を選択することで、他の金融機関へ乗り換えることができます。借り換えを行えば、固定金利の期間の変更(例えば、固定10年→固定15年への変更)なども可能です。

借り換えは、現在の返済期間を延ばしたいときにも利用されます。ご参考までに同じ金利でも、完済までの期間が違えばどのくらい毎月の返済額が変わるのかを確認してみましょう。

- 借入残高:2,000万円、金利タイプ:当初固定10年(年0.7%)、ボーナス返済なしで計算

- 当初の固定期間10年経過後も金利はそのまま年0.7%が継続する、としています

- 借入期間15年の毎月の返済額:約12万

- 借入期間20年の毎月の返済額:約9万

「10年」という同じ固定期間、同じ金利でも、完済までの期間が5年延びるだけで、毎月の返済額が3万円近く減少します。もし、現在の返済期間では毎月の返済の負担が大きいと考えている場合は、借り換えをして現在の返済期間よりも延ばすことも検討してみてはいかがでしょうか。

借り換えをすると有利になる場合とは?

借り換えをする際の注意点も押さえておいてください。

-

借り換え時も事務取扱手数料などがかかる

借り換え時は、再度住宅ローンを組み直す形となり、各種取扱手数料がかかるため、気を付けましょう。例えば、以下のような手数料がかかります。手数料項目 内容 保証料 連帯保証人を立てる代わりに保証会社に支払う手数料。返済が難しくなった場合は、保証会社から金融機関に残債が支払われる。(その後、保証会社から契約者に請求が来る) 団体信用生命保険料 住宅ローン契約者に万が一のことがあった場合、保険金と残債が相殺され、その後の住宅ローン返済はなくなる 事務取扱手数料 住宅ローン契約手続きの際の手数料。金融機関によって金額は異なる 抵当権設定登録免許税 抵当権の設定登記費用。借入額の0.1%(2024年3月31日までの措置) 司法書士報酬 借入額により金額は異なる 印紙税 契約書に収入印紙を貼付。借入額が2,000万円の場合、2万円かかる - 手数料は、金融機関によっても異なりますが、場合によっては数十万かかることもあります。そのため、借り換え時はこれらの金額も確認しましょう。コストを少しでも抑えたいのであれば、保証料・団体信用生命保険料が無料となっているところを選ぶのがおすすめです。なお、SBI新生銀行では保証料・団体信用生命保険料が無料となっています。

- 同じ金融機関内では借り換えができない

借り換えは、同じ金融機関内ではできません。借り換え先は、必ず別の金融機関を選択する必要があります。上記でご紹介した通り、手数料などもかかるため、借り換え先は慎重に選びましょう。

想定外のことが起きる可能性も考慮・借入期間を短くできる!と考えるのは要注意

多くの人が実際には20年程度で返済を済ませているからといって、借入期間を短くするような返済計画を立てるのは要注意です。日本銀行の調査(※出典:2007年 日本銀行 リスク管理と金融機関経営に関する調査論文)によると、ローンのデフォルト(債務不履行)率は、借入数年後から10年以内がピークとなっています。

デフォルトに陥った理由はさまざまです。例えば、借入時には「大丈夫!返済できる!」と思っていながら、給料や賞与が予想以上に増えなかったり逆に減ったり、思わぬ出費を強いられたりするなど、当初考えていた収支計画や返済計画に「想定外」のことが生じてしまったケースも多いと思われます。

例えば、繰上返済を利用して20年程度で返済する返済計画を持ちながらも、借入期間は30~35年として毎月の返済額を低く抑え想定外のリスクをコントロールできる余地を残すことも選択肢の一つです。

さらに、金利変動リスクも勘案して、借入期間のうち20年間を固定にするなどの方法を検討してみてはいかがでしょうか。住宅ローンの返済は、長期にわたるもののため、焦りは禁物です。

また、状況が許されるのであれば、以下のような工夫も検討しましょう。

- 借り換えをして、完済までの期間を延ばす代わりに毎月の返済額を減らす

- 少しでもまとまった金額ができたら、こまめに繰上返済する

ただし、出産や子どもの進学、介護などで予想以上のお金が出ていく可能性もあります。「お金の余裕ができたらすべて返済にまわす」といったことは避け、ある程度のお金は手元に残しておいてください。

住宅ローンの返済は長期にわたります。状況に応じて金利プランを考え、借り換えや繰上返済も利用しつつ返済を続けていきましょう。

えんどう こうじ

- CFP(R)

- 1級ファイナンシャル・プランニング技能士(国家資格)

株式、債券、金利、為替、REIT等、マーケットの変動がその価格等に影響を及ぼす金融商品を購入する際は、必ず個別金融商品の商品説明書等をご覧・ご確認いただき、マーケットの動向以外に、各金融商品にかかる元本割れなどの固有のリスクや各種手数料についても十分ご確認いただいた上でご判断ください。

本稿は、執筆者が制作したもので、SBI新生銀行が特定の金融商品の売買を勧誘・推奨するものではありません。

- 本資料は情報提供を目的としたものであり、SBI新生銀行の投資方針や相場観等を示唆するものではありません。

- 金融商品取引を検討される場合には、別途当該金融商品の資料を良くお読みいただき、充分にご理解されたうえで、お客さまご自身の責任と判断でなさるようお願いいたします。

- 上記資料は執筆者が各種の信頼できると考えられる情報源から作成しておりますが、その正確性・完全性をSBI新生銀行が保証するものではありません。

当行では具体的な税額の計算、および、税務申告書類作成にかかる相談業務はおこなっておりません。個別の取り扱いについては、税理士等の専門家、または所轄の税務署にご確認ください。

新着記事

閲覧が多い記事

おすすめ記事

マイページへ登録済みの方は

こちら

お問い合わせ

ビデオ通話などでの相談をご希望なら

住宅ローン相談住宅ローン

パワースマート住宅ローンについて

- 借入期間は5年以上35年以内(1年単位)、借入金額は500万円以上3億円以下(10万円単位)です。

- 変動金利(半年型)、当初固定金利をご選択された方は、当初借入金利適用期間終了後、ご契約時の事務手数料に応じた変動金利(半年型)が自動適用となります。

- 変動金利(半年型)、当初固定金利を利用されている方は、金利変更時に当初固定金利タイプをご選択いただくことも可能です。ご選択にあたっては、手数料5,500円(消費税込み)がかかります。

- 各金利タイプは、金利情勢等により、やむを得ずお取り扱いを中止する場合もございます。

- SBI新生銀行ウェブサイトにて、借入金額や借入期間に応じた毎月の返済額を試算できます。

- 事務手数料は、定額型をご選択された場合55,000円(消費税込み)、定率型をご選択された場合、借入金額に対して2.2%(消費税込み)を乗じた金額となります。それ以外に抵当権設定登録免許税、印紙税*、司法書士報酬、火災保険料等がかかります。*電子契約サービスをご利用の場合、印紙税は不要ですが、別途電子契約利用手数料5,500円(消費税込み)がかかります。

- ご融資の対象物件となる土地、建物に、当行を第一順位の抵当権者とする抵当権を設定いただきます。

- パワーコール<住宅ローン専用>、SBI新生銀行ウェブサイトにて商品説明書をご用意しています。

- 当行の住宅ローンを既にご利用中のお客さまにつきましては、当行で借り換えをすることができません。

- 住宅ローンのご融資には当行所定の審査がございます。審査結果によっては、表示金利に年0.10%~年0.15%上乗せになる場合がございます。ご希望にそえない場合もございますので、あらかじめご了承ください。

[2024年1月22日現在]