ふるさと納税が住宅ローン控除に影響?併用時の注意点を解説

目次

住宅ローン控除とふるさと納税、併用は可能?

自分の出身地、または応援したい自治体などに納税(寄附)することができる「ふるさと納税」。畜産物や果物など、地域色豊かな返礼品を用意する自治体もあることで、広く人気を集めています。ところで、自宅を購入し住宅ローン控除を受けている間、このふるさと納税はできるのでしょうか。

結論からいえば、住宅ローン控除を受けながらでも、ふるさと納税を利用することは可能です。また、医療費控除との併用も可能です。

この記事では、住宅ローン控除とふるさと納税の両方を利用する時に、どのような点に注意が必要なのかを解説していきます。

住宅ローン控除(住宅ローン減税制度)とは

まずは、それぞれの制度内容を解説します。住宅ローン控除とは、年末時点で住宅ローンの残高がある方が利用できる税額控除の制度です。税額控除とは、所得税や住民税の納税額から一定金額を減額することができる制度のことをいいます。

住宅ローン控除の制度内容

住宅ローン控除は、頻繁に制度内容が変わっているのでこれから住宅ローンの利用を検討する人は新しい情報を取得することが大切です。既に住宅ローンを利用している人は、ご自身に適用されている制度を把握しておく必要があります。ここでは2022年度の税制改正大綱で発表された新しい住宅ローン控除の内容を表にしました。

| 2022年住宅ローン控除の概要 | 入居年 | |||||

|---|---|---|---|---|---|---|

| 2022年 | 2023年 | 2024年 | 2025年 | |||

| 控除対象となる住宅ローン残高の 限度額(控除限度額) |

新築住宅 | 認定住宅 | 5000万円(455万円) | 4500万円(409.5万円) | ||

| ZEH水準省エネ住宅 | 4500万円(409.5万円) | 3500万円(318.5万円) | ||||

| 省エネ基準適合住宅 | 4000万円(364万円) | 3000万円(273万円) | ||||

| その他の住宅 | 3000万円(273万円) | R5までに新築の建築確認済みの場合:2000万円(140万円) 上記以外:適用なし |

||||

| 中古住宅 | 長期優良住宅 | 3000万円(210万円) | ||||

| ZEH水準省エネ住宅 | ||||||

| 省エネ基準適合住宅 | ||||||

| その他の住宅 | 2000万円(140万円) | |||||

| 控除率 | 0.7% | |||||

| 控除期間 | 新築住宅 | 13年 (2024年、2025年入居の「その他の住宅」については10年) |

||||

| 中古住宅 | 10年 | |||||

| 所得要件 | 2000万円以下 | |||||

(出典)財務省 税制改正の概要>令和4年度税制改正の大綱の概要を基に筆者作成

例えば、2022年に新築の認定住宅を購入し、年末の住宅ローン残高が5,000万円以上ある方の住宅ローン控除額は以下の通りになります。

5,000万円×0.7%=35万円

このケースで、13年間住宅ローン残高が5,000万円以上の状態を維持した場合の税額控除の合計額は以下の通りになります。

35万円×13年=455万円

住宅ローン控除は、まず所得税から税額控除が行われます。次に、所得税から控除しきれなかった場合は、住民税からも控除されます。ただし、住民税から控除される金額は、前年の所得税の課税所得金額等の5%(上限97,500円)が限度となっています。

また、住宅ローン控除の税額控除額は、年末のローン残高に基づいて計算されます。制度上の限度額と同額の住宅ローンを借りた場合は、図2の通り、住宅ローン残高が減少すると共に、税額控除額が減少していくことになります。

(筆者作成)

ふるさと納税とは

ふるさと納税は、寄附金控除の一種であり、都道府県や市区町村などの自治体に寄附した金額から自己負担額2,000円を控除した金額が、所得税および住民税から控除できる制度です。

地方で生まれ育った方が東京などの都心に出てきて働くことになった場合、「公教育の費用などを地元の自治体が負担したのだから、税金は地元に納めたい」と考えるのは自然なことです。このような希望を叶えるのがふるさと納税の制度です。

具体的には、地元の自治体に寄附した金額の一部が納税額から控除されることで、結果的に地元に納税したのと同じことになります。

寄附をすると自治体によっては返礼品を送ってくれるため、「返礼品がもらえる分だけお得」という考え方もできます。

自分の地元以外の自治体に寄附をした場合でも、ふるさと納税の寄附金控除は利用できます。質の高い返礼品を送ってくれる自治体は寄附先として人気になっています。

(筆者作成)(参考資料)

総務省 ふるさと納税 ポータルサイト

ふるさと納税の計算方法

2,000円の自己負担額を除いた寄附金が納税額から控除され、かつ、返礼品を受け取れることから、できるだけ寄附をしたいと考える方はいると思います。

しかし、自己負担額が2,000円で済む寄附額には上限が設けられています。(以下、自己負担額が2,000円で済む寄附額の上限のことを「寄付上限額」とする)寄付上限額を超えて寄附をした金額は、納税額が控除されないので注意が必要です。

寄付上限額は、所得税および住民税において然るべき計算式で求められます。

ただ、その計算式はやや複雑になるため、ふるさと納税を仲介するサービス事業者のウェブサイトに備え付けられているシミュレーションを利用するのがおすすめです。

ここで注意点があります。その年の年収が決まらなければ、正確な上限額の計算はできません。12月に賞与を受け取る方は、年末近くまでふるさと納税の寄付上限額が計算できないということです。

また、税制変更がある年の場合は、シミュレーションの機能が新税制に変更されるのに、一定の期間を要すると思われます。

ふるさと納税額の最終決定は、その年の終盤で寄付上限額ギリギリの金額で寄附をすることがポイントです。

確定申告不要のワンストップ特例制度

ふるさと納税で納税額の控除を受けるためには、確定申告を行うことが原則となります。確定申告の手間を省きたいという方のために、寄附先の自治体に申請書を送るだけで寄附金控除が適用される「ワンストップ特例制度」があります。

ワンストップ特例制度は、寄附先の自治体が5団体以下で確定申告が不要な給与所得者等が対象になります。ワンストップ特例制度を利用した場合は、所得税からの控除はなく、納税額の控除は全額住民税から行われます。

(参考資料)

総務省 ふるさと納税 ポータルサイト

ふるさと納税と住宅ローン控除(住宅ローン減税)を併用できる理由

冒頭でも触れましたが、住宅ローン控除とふるさと納税は併用できます。

住宅ローン控除は、所得税から優先的に引かれ、ふるさと納税はワンストップ特例制度を使えば、住民税からのみ引かれます。

ということは、以下の点をクリアできていれば、住宅ローン控除の税額控除枠をフル活用しながら、ふるさと納税も漏れなく活用できていることになります。

- 住宅ローン控除の税額控除額が所得税の納税額未満である(住民税からは控除されていない)

- ふるさと納税はワンストップ特例制度を利用し、住民税のみを対象としている

(筆者作成)

上記のように、住宅ローン控除は所得税から、ふるさと納税は住民税から引かれている状態で、税額控除後にも納税額が残っている状態であれば、各制度をフル活用できているということです。もちろん、ふるさと納税は寄付上限額以下の寄付であることが前提です。

住宅ローン1年目は注意!ワンストップ特例制度が利用できない?

住宅ローン控除とふるさと納税を併用すると、「両方の制度がフル活用できているのだろうか?」という疑問が生じる人は少なくありません。住宅ローン控除は所得税から引ききれないと住民税から引かれますし、ふるさと納税は確定申告をすると住民税からだけでなく、所得税からも控除が行われるため、「住宅ローン控除の枠が使いきれていないのではないか」「ふるさと納税の自己負担額が増えてしまったのではないか」という漠然とした不安がよぎるからです。

前項のとおり、ふるさと納税はワンストップ特例制度で行えば、住民税からしか税額控除はされませんので、どれだけ税額控除がおこなわれたかがはっきりわかります。住民税の納税通知書の寄付金税額控除の額が、自治体等に寄付した金額の合計額から2,000円を引いた額と同じであれば、自己負担額は2,000円で済んだことが明確になります。

あとは、住宅ローン控除が、所得税の納税額以下か、または所得税からの税額控除額と住民税の納税通知書に記載の住宅借入金等特別控除税額の合計額が、その年の住宅ローン控除の上限額と同額であれば、住宅ローン控除もフル活用できていることがわかります。

それならば、ふるさと納税はワンストップ特例制度のみ利用すればいいと思うかもしれません。ただ、残念なことにワンストップ特例制度が利用できないパターンもありますので、覚えておきましょう。

ワンストップ特例制度が利用できる条件は以下の通りです。

- 確定申告をする必要のない給与所得者など

- 1年間の寄附先が5自治体以内

- 自治体へ申請書を郵送している

住宅ローンの借り入れ1年目の人が住宅ローン控除を受けるためには、必ず確定申告をしないといけません。 ふるさと納税のワンストップ特例制度が使える「確定申告をする必要のない給与所得者など」に当てはまらなくなるのです。

iDeCoや医療費控除とも併用できる

住宅ローン控除、ふるさと納税は、iDeCoや医療費控除といった、他の税額を軽減できる制度と併用することができます。ここでは、そもそもiDeCoと医療費控除を利用するとどのように納税額が抑えられるのか、住宅ローン控除やふるさと納税と併用する場合の注意点は何かについて解説します。

iDeCoの掛け金は所得から引ける

iDeCoとは、個人型確定拠出年金のことです。公的年金のうち、1階部分を国民年金、2階部分を厚生年金とするならば、確定拠出年金は3階部分にあたります。

確定拠出年金には、企業型と個人型があり、iDeCoは個人で任意に加入する年金制度です。iDeCoに申し込むと、掛け金は金融機関のiDeCoの口座に毎月積み立てられていきます。積み立てられた掛け金は、本人が投資信託等の投資商品を選ぶことで運用します。

運用資産は、原則60歳までは受け取ることができません。(加入期間が短いと引き出し可能年齢が60歳より高くなる場合があります)

iDeCoの口座で得られた運用益は非課税になります。また、毎月の掛け金の1年分を合計した金額は、「小規模企業共済等掛金控除」という制度で、所得税・住民税を計算する時の所得から控除することができます。そのため、所得税・住民税の納税額が減少します。

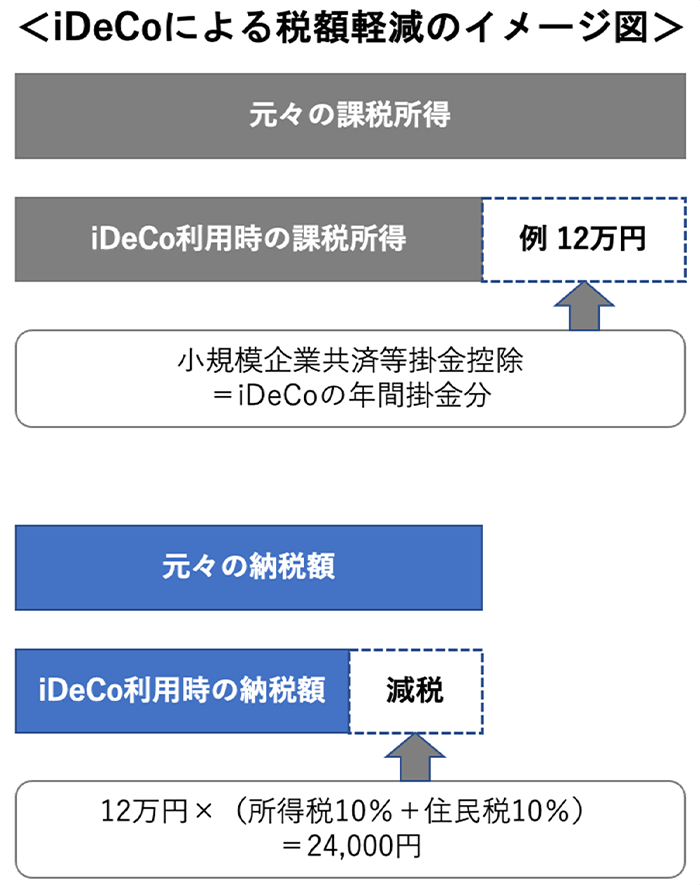

たとえば、所得税率が10%、住民税率が10%の人がiDeCoに加入し、掛け金を月1万円に設定した場合、税金計算上の所得が減少することで軽減できる税額は、24,000円となります。(下記イメージ図参照)

注意点として、所得税、住民税が減るということは、住宅ローン控除の枠が使いきれなくなってしまう可能性が生じることが挙げられます。また、ふるさと納税の寄付上限額は下がることになります。

iDeCoの掛金分の小規模企業共済等掛金控除を申請する場合は、会社員の方は年末調整でおこなえます。確定申告不要のため、ふるさと納税のワンストップ特例制度は利用できます。

(参考資料)

国税庁 No.1135 小規模企業共済等掛金控除

医療費控除の注意点

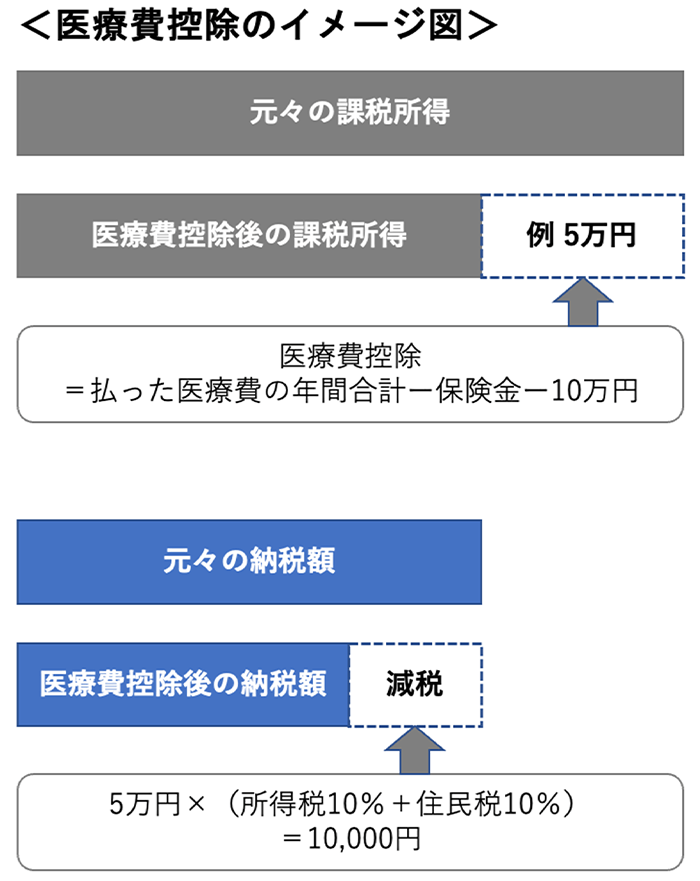

医療費控除は、自身や同一生計の家族のために支払った医療費の年間合計額のうち、受け取った保険金と10万円の合計額を上回った部分が所得から控除できる制度です。医療費控除の金額は、最高で年間あたり200万円です。

たとえば、所得税率が10%、住民税率が10%の人が年間に15万円の医療費を負担し、保険金の受け取りがなかった場合、税金計算上の所得が減少することで軽減できる税額は、10,000円となります。(下記イメージ図参照)

医療費控除も小規模企業共済等掛金控除と同様、利用すると所得税・住民税が減るため、住宅ローン控除の税額控除枠が使いきれなくなることがあります。また、ふるさと納税の寄付上限額は減少します。

医療費控除は、年末調整では申告できず、確定申告が必要です。そのため、医療費控除をするということはワンストップ特例制度が利用できないということです。

(参考資料)

国税庁 No.1120 医療費を支払ったとき(医療費控除)

ふるさと納税と各種控除の関係

ふるさと納税と各種控除の関係を知るには、所得税・住民税の計算がどのようにおこなわれているかを理解することが必要です。

所得税・住民税の計算過程を簡易的に表すと下記のとおりになります。

| 計算式 | 求める項目 |

|---|---|

| (1)年収ー必要経費 | 所得 |

| (2)所得ー所得控除 | 課税所得 |

| (3)課税所得×税率 | 納税額 |

| (4)納税額ー税額控除 | 最終的な納税額 |

(筆者作成)

まず、(1)の主な必要経費は、会社員の場合は「給与所得控除」が該当します。(2)の所得控除には、先述の小規模企業共済等掛金控除、医療費控除の他に、基礎控除や社会保険料控除、配偶者控除等も該当します。ふるさと納税は、所得税計算上では所得控除(寄付金控除)です。(確定申告をする場合)

所得控除を所得から引いてから納税額を計算するということは、所得控除をすればするほど、ふるさと納税の寄付上限額は下がることになります。ふるさと納税は、納税額が多い人ほど寄付上限額が高くなり、納税額が少ない人ほど寄付上限額が少なくなるからです。

次に、(4)の税額控除について解説します。税額控除はその名のとおり、納税額自体を減らす制度です。住宅ローン控除は税額控除の代表例です。ふるさと納税は、住民税では税額控除となります。

住民税からの税額控除の順は、調整控除、配当控除、住宅ローン控除、ふるさと納税の寄附金控除、外国税額控除、配当割額・株式等譲渡所得割額の控除になっています。

ただ、順番はともかく、本来利用できる税額控除が利用できないことは損失です。ふるさと納税を利用する際には、他の控除も漏れなく利用できるかを確認するとよいでしょう。

(参考資料)中央区 税額控除

ふるさと納税シミュレーションを使う時は気をつけよう!

数多くある「ふるさと納税ポータルサイト」の中には、ふるさと納税シミュレーションがあります。年収等を入力すると、寄付上限額を計算できる、とても便利な計算ツールです。

ただ、入力間違いをしてしまうと寄付上限額が間違って計算されてしまうので注意が必要です。たとえば、各種所得控除の項目を入力し忘れると、実際の寄付上限額よりも高めの寄付上限額が計算されてしまいます。その金額を信じて寄付をすると、自己負担額が2,000円を超えてしまう可能性があります。

ふるさと納税、住宅ローン控除ともに節税になる大変お得な制度です。上手に利用してメリットを享受できるようにしましょう。

SBI新生銀行 住宅ローン

- 本稿の内容は2023年2月に作成したものです。

えんどう こうじ

- CFP

- 1級ファイナンシャル・プランニング技能士(国家資格)

株式、債券、金利、為替、REIT等、マーケットの変動がその価格等に影響を及ぼす金融商品を購入する際は、必ず個別金融商品の商品説明書等をご覧・ご確認いただき、マーケットの動向以外に、各金融商品にかかる元本割れなどの固有のリスクや各種手数料についても十分ご確認いただいた上でご判断ください。

本稿は、執筆者が制作したもので、SBI新生銀行が特定の金融商品の売買を勧誘・推奨するものではありません。

- 本資料は情報提供を目的としたものであり、SBI新生銀行の投資方針や相場観等を示唆するものではありません。

- 金融商品取引を検討される場合には、別途当該金融商品の資料を良くお読みいただき、充分にご理解されたうえで、お客さまご自身の責任と判断でなさるようお願いいたします。

- 上記資料は執筆者が各種の信頼できると考えられる情報源から作成しておりますが、その正確性・完全性をSBI新生銀行が保証するものではありません。

当行では具体的な税額の計算、および、税務申告書類作成にかかる相談業務はおこなっておりません。個別の取り扱いについては、税理士等の専門家、または所轄の税務署にご確認ください。

新着記事

閲覧が多い記事

おすすめ記事

マイページへ登録済みの方は

こちら

お問い合わせ

ビデオ通話などでの相談をご希望なら

住宅ローン相談住宅ローン

パワースマート住宅ローンについて

- 借入期間は5年以上35年以内(1年単位)、借入金額は500万円以上3億円以下(10万円単位)です。

- 変動金利(半年型)、当初固定金利をご選択された方は、当初借入金利適用期間終了後、ご契約時の事務手数料に応じた変動金利(半年型)が自動適用となります。

- 変動金利(半年型)、当初固定金利を利用されている方は、金利変更時に当初固定金利タイプをご選択いただくことも可能です。ご選択にあたっては、手数料5,500円(消費税込み)がかかります。

- 各金利タイプは、金利情勢等により、やむを得ずお取り扱いを中止する場合もございます。

- SBI新生銀行ウェブサイトにて、借入金額や借入期間に応じた毎月の返済額を試算できます。

- 事務手数料は、定額型をご選択された場合55,000円(消費税込み)、定率型をご選択された場合、借入金額に対して2.2%(消費税込み)を乗じた金額となります。それ以外に抵当権設定登録免許税、印紙税*、司法書士報酬、火災保険料等がかかります。*電子契約サービスをご利用の場合、印紙税は不要ですが、別途電子契約利用手数料5,500円(消費税込み)がかかります。

- ご融資の対象物件となる土地、建物に、当行を第一順位の抵当権者とする抵当権を設定いただきます。

- パワーコール<住宅ローン専用>、SBI新生銀行ウェブサイトにて商品説明書をご用意しています。

- 当行の住宅ローンを既にご利用中のお客さまにつきましては、当行で借り換えをすることができません。

- 住宅ローンのご融資には当行所定の審査がございます。審査結果によっては、表示金利に年0.10%~年0.15%上乗せになる場合がございます。ご希望にそえない場合もございますので、あらかじめご了承ください。

[2024年1月22日現在]