住宅ローンの繰り上げ返済はお得?メリットとデメリットを解説

住宅ローンを返済中に、金銭面で余裕があれば、「住宅ローンを繰り上げ返済して、借入金額を少しでも減らそう」と考える方も多いでしょう。

住宅ローンの繰り上げ返済は毎月の返済額や総返済額を減らせるために有効ですが、住宅ローンの繰り上げ返済には2つのタイプがあるので、繰り上げ返済を行う前にその特徴を押さえておくことが重要です。

それでは、住宅ローンの2つの繰り上げ返済の方法や、繰り上げ返済自体のメリット、デメリットについて解説していきます。

目次

住宅ローンの繰り上げ返済には2つの種類がある!

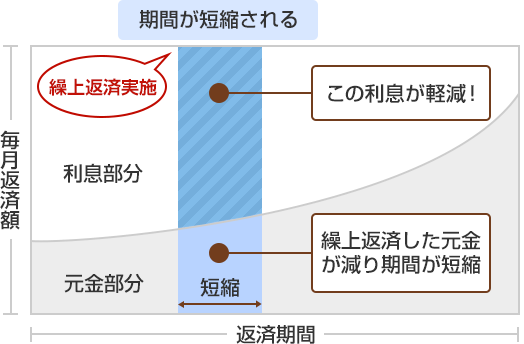

住宅ローンの繰り上げ返済のタイプは、「返済期間短縮型」「返済額軽減型」の2つに分かれます。それぞれの特徴は以下の通りです。

返済期間短縮型

- 毎月の返済額に変化はない

- 返済期間が当初より短くなる

- 返済期間が短くなるため、利息軽減効果が高い

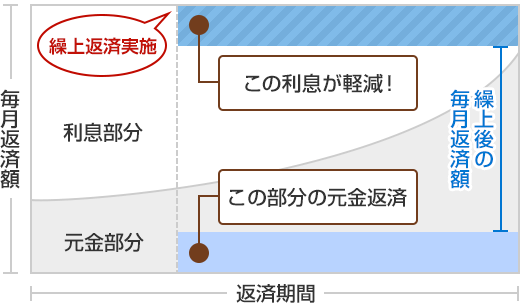

返済額軽減型

- 毎月の返済額を減らすことができる

- 返済期間は変わらない

- 返済期間短縮型より、利息軽減効果が低い

返済額軽減型は、毎月の返済額が減るため、繰り上げ返済後すぐに家計改善の効果が出ます。ただ、長い目で見ると、支払うべき利息が減る返済期間短縮型のほうが、総合的に負担軽減につながる傾向です。

住宅ローン繰り上げ返済の大きなメリットとは?

ここでは一例として返済期間短縮型の繰り上げ返済が、どのくらい総返済額を減らせるのか確認してみましょう。たとえば、以下の条件で借り入れている住宅ローンがあったとします。

- 毎月の返済額:10万円(ボーナス支払いなし)

- 残り返済期間20年

- 金利:1.0%

このまま住宅ローンの返済を続けると、総返済額は2,399万9,869円です。では、この状態の時に100万円繰り上げ返済をしたらどうなるでしょうか。返済期間は1年短縮され19年になり、総返済額は2,378万5,250円に変わります。21万4,619円も減らすことができるのです。

繰り上げメリットシミュレーションはこちら

繰り上げ返済はいつ行うのがいい?

返済期間短縮型の繰り上げ返済で総返済額を減らせることは確認しましたが、繰り上げ返済のタイミングはどうすればいいのかも知っておきましょう。繰り上げ返済は、残高が多く金利が高いほうがメリットを多く享受できます。とはいっても、うまい具合に返済タイミングを考えることができない人もいるでしょう。

そのような人のために、金融機関によっては、「毎月〇万円ずつ」など毎月定期的に繰り上げ返済ができるサービスや、普通預金口座の残高が一定以上になれば自動的に返済を行うサービスもあります。貯蓄に回すよりも返済を重視したいと考えるのならば、このようなサービスを利用して、返済期間をどんどん短縮していくのもおすすめです。

なお、繰り上げ返済でどのくらいお得になるかは、金融機関の繰り上げ返済シミュレーションで確認ができますので利用してみましょう。

繰り上げ返済のデメリットとは?

繰り上げ返済はメリットが非常に大きいですが、デメリットがあることも忘れてはいけません。しっかりと確認しておきましょう。

- 返済期間短縮型の繰り上げ返済の場合、月々の負担額は変わらない

現在の負担額を減らしたい人には、返済期間短縮型の繰り上げ返済は向きません。 - 繰り上げ返済実行後は取り消しできない

繰り上げ返済は支払い利息の軽減効果はありますが、手元資金が減少してしまうことも事実です。繰り上げ返済後に急な出費が生じても、1度返済に使用した資金は手元に戻すことができません。 - 団体信用生命保険(団信)の保険金が支払われると繰り上げ返済をした意味がなくなる

団信は債務者の死亡・高度障害時に残債分の保険金が支払われる生命保険です。最近では、所定の介護状態が保険金の支払い事由に含まれるタイプの「介護保障付きの団信」や、ガンと診断された時に保険金が支払われる「ガン団信」も提供されています。

団信の保険金が支払われた場合は、手元資金を残しておいた方がよかったということもあり得ます。

繰り上げ返済をすべきか判断する際のポイントは?

住宅ローンは、経済的にも精神的にも重荷となるためとにかく早く返してしまいたいと考える方は多いと思います。しかし、繰り上げ返済をすべきかどうかを判断する際には、確認しておいた方が良いポイントがあります。

住宅ローンは、借入金額自体は高額であるものの、他のローン商品と比較すると返済期間は長く、金利も低い傾向があるため、慌てずに無理のない返済計画を立てることが大切です。繰り上げ返済をする前には、以下のポイントをチェックしてみましょう。

【繰り上げ返済をすべきか判断する際のポイント】

- 収入減少への備えや生活資金はあるか

- 将来のライフイベントの資金は準備できているか

- 定年退職までに完済するプランになっているか

1つ1つ解説していきます。

収入減少への備えや生活資金はあるか

収入が減少しても住宅ローンの返済額は変わりません。むしろ、変動金利で借りていて、金利が上がった場合は、返済額が増加してしまうこともあります。

勤め先の業績低迷などによる収入減少については、想定しておいた方が無難です。基本給を下げる施策は従業員からの反発が強いため、会社側も簡単に決断できるものではありません。しかし、残業代抑制のための定時退社推進や、基本給以外の各種手当の見直しなどが行われても不思議ではありません。

繰り上げ返済を急ぎすぎ、手元資金が少ない状況で収入が減少してしまうと、家計に余裕がなくなり、返済が滞ってしまうことがあります。

もし、収入が減少したとしても、転職や副業、片働きの場合は共働きにするなどの選択肢があります。そのような選択肢を取るための時間的猶予のために、生活費の数ヵ月分~1年分程度の資金が手元にあるかどうかは確認しておきましょう。

また、やむを得ない事情で返済が苦しくなった際には、すぐに銀行に相談することが大切です。銀行によっては、返済を一時的に猶予してくれる場合もあります。

相談せずに返済を無視していると、最悪の場合は自宅が競売にかけられてしまい、退去の上、自己破産に陥ってしまうことがあります。

将来のライフイベントの資金は準備できているか

将来のライフイベントとは、子供の進学などのことをいいます。

繰り上げ返済を急ぎすぎると、手元資金がなくなってしまい子供の学校の授業料などが払えなくなることがあります。特に高額になりやすい大学や専門学校の資金が確保できているかどうかは、よく確認をしておきましょう。

定年退職までに完済するプランになっているか

住宅ローンは定年退職までに完済するのが得策です。年金暮らしで毎月の返済を行うことは楽ではありません。また、退職金を繰り上げ返済に使ってしまうと、老後の生活資金が足りなくなってしまう可能性があります。

老後にも住宅ローンの返済が続いてしまう予定の方は、期間短縮型の繰り上げ返済によって、退職前に完済する予定にしておくことが老後の安心に繋がります。

繰り上げ返済を行なう際の注意点

繰り上げ返済を行う際には以下の注意点があります。

- 住宅ローン控除額が適用できなくなる場合がある

- 金利が低い場合は利息軽減効果が小さいことがある

- 病気や失業の緊急時資金が足りなくなることがある

- 手数料がかかることがある

住宅ローン控除が適用できなくなる場合がある

住宅ローン控除を受けるための要件には、返済期間が10年以上であることが定められています。返済期間短縮型の繰り上げ返済をすることによって、返済期間が10年以下になってしまった場合は、住宅ローン控除が利用できなることがあります。繰り上げ返済の前には、実行後の新しい返済期間を銀行に確認し、その返済期間でも住宅ローン控除の対象になるのかを税務署に確認しておくことが必要です。

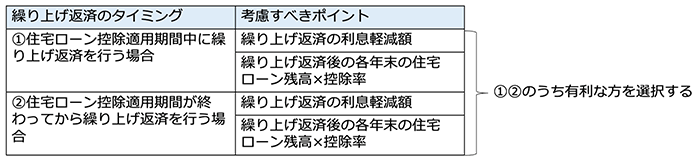

また、住宅ローン控除は、年末の借入残高に控除率を乗じて計算します。繰り上げ返済によって支払い利息は軽減されますが、同時に借入残高が減少することで住宅ローン控除による税額控除額も減少してしまう可能性があります。繰り上げ返済は、住宅ローン控除の適用期間中に行うのが有利なのか、住宅ローン控除の適用期間が終わってから実行した方が有利なのかは、個人ごとに異なります。

一般的に、借入金利が高い方ほど、住宅ローン控除額が減少するデメリットを鑑みても繰り上げ返済を早期で行う方が有利になる傾向があります。

実際には、自身の納めている所得税および住民税、借入残高によって繰り上げ返済を行う有利なタイミングは異なります。繰り上げ返済によって得られる利息軽減効果と、住宅ローン控除の減少金額を比較することで、個別に繰り上げ返済に有利なタイミングを調べる必要があります。担当者がいるタイプの銀行であれば、相談してみると良いでしょう。

(参考)

国税庁 繰上返済等をした場合の償還期間

金利が低い場合は利息軽減効果が小さいことがある

繰り上げ返済のメリットは、支払い利息が軽減されることです。しかし最近は1%を下回るような低金利の住宅ローンが当たり前になってきているため、繰り上げ返済のメリットは過去よりも小さくなっている傾向があります。また、投資の成功体験がある方を中心に、手元の余剰資金は運用する方が有利だと考える方もいます。

病気や失業の緊急時資金が足りなくなることがある

繰り上げ返済によって手元資金が少ない状況で、大病を患い多額の医療費がかかってしまうと手元資金が足りなくなってしまいます。

また、失業によって収入が減少した際も、手元資金がなければ返済が滞ってしまう可能性があります。繰り上げ返済を行う場合でも、緊急時の資金は確保しておくようにしましょう。

手数料がかかることがある

どの住宅ローンも繰り上げ返済はできます。しかし、繰り上げ返済手数料がかかる金融機関、繰り上げ返済の最低限度額が定められている金融機関もあります。

もし、これから住宅ローンを選ぶのならば、「繰り上げ返済手数料0円」「繰り上げ返済金額に条件なし」といった金融機関を選ぶとよいでしょう。

また、繰り上げ返済には、「一部繰り上げ返済」と「全額繰り上げ返済」があります。

銀行によっては一部繰り上げ返済の手数料を無料にしています。一部繰り上げ返済で手数料がかかる銀行の場合は、繰り上げ返済の回数がなるべく少なくなるように、まとめるなどの工夫が必要です。

全額繰り上げ返済の場合は、手数料がかかるのが一般的です。念の為、繰り上げ返済の手数料が利息の減額分を超えないか、金融機関に確認をしておきましょう。

繰り上げ返済ではなく、借り換えという手段もある

返済額軽減型の繰り上げ返済を検討している方は、「毎月の返済額を下げたい」という目的があるはずです。その場合は、金利の低い金融機関への借り換えも選択肢に入れると良いでしょう。

借り換えによって、手元資金はあまり使わずに毎月の返済額を軽減できる可能性があります。

ただし、一般的に借り換えの際には、住宅ローンの事務取扱手数料などの諸費用がかかってしまいます。SBI新生銀行では、事務取扱手数料が定額型の住宅ローンを扱っており、比較的コストを抑えた借り換えが可能です。また、一定の諸費用を住宅ローンに含めて借り換えをすることも可能であり、手元資金をできるだけ残す借り換えプランも選択できます。住宅ローンの借り換えを判断するためには、複数のパターンのシミュレーションを行う必要があるため、SBI新生銀行の住宅ローン相談を利用してみることをおすすめします。

シミュレーションはこちら

最新の金利はこちら

- 本稿の内容は2020年2月に作成し2022年6月に更新したものです。

えんどう こうじ

- CFP(R)

- 1級ファイナンシャル・プランニング技能士(国家資格)

株式、債券、金利、為替、REIT等、マーケットの変動がその価格等に影響を及ぼす金融商品を購入する際は、必ず個別金融商品の商品説明書等をご覧・ご確認いただき、マーケットの動向以外に、各金融商品にかかる元本割れなどの固有のリスクや各種手数料についても十分ご確認いただいた上でご判断ください。

本稿は、執筆者が制作したもので、SBI新生銀行が特定の金融商品の売買を勧誘・推奨するものではありません。

- 本資料は情報提供を目的としたものであり、SBI新生銀行の投資方針や相場観等を示唆するものではありません。

- 金融商品取引を検討される場合には、別途当該金融商品の資料を良くお読みいただき、充分にご理解されたうえで、お客さまご自身の責任と判断でなさるようお願いいたします。

- 上記資料は執筆者が各種の信頼できると考えられる情報源から作成しておりますが、その正確性・完全性をSBI新生銀行が保証するものではありません。

当行では具体的な税額の計算、および、税務申告書類作成にかかる相談業務はおこなっておりません。個別の取り扱いについては、税理士等の専門家、または所轄の税務署にご確認ください。

新着記事

閲覧が多い記事

おすすめ記事

今すぐお申し込み

マイページへ登録済みの方は

こちら

お問い合わせ

ビデオ通話などでの相談をご希望なら

住宅ローン相談住宅ローン

パワースマート住宅ローンについて

- 借入期間は5年以上35年以内(1年単位)、借入金額は500万円以上3億円以下(10万円単位)です。

- 変動金利(半年型)、当初固定金利をご選択された方は、当初借入金利適用期間終了後、ご契約時の事務手数料に応じた変動金利(半年型)が自動適用となります。

- 変動金利(半年型)、当初固定金利を利用されている方は、金利変更時に当初固定金利タイプをご選択いただくことも可能です。ご選択にあたっては、手数料5,500円(消費税込み)がかかります。

- 各金利タイプは、金利情勢等により、やむを得ずお取り扱いを中止する場合もございます。

- SBI新生銀行ウェブサイトにて、借入金額や借入期間に応じた毎月の返済額を試算できます。

- 事務手数料は、定額型をご選択された場合55,000円(消費税込み)、定率型をご選択された場合、借入金額に対して2.2%(消費税込み)を乗じた金額となります。それ以外に抵当権設定登録免許税、印紙税*、司法書士報酬、火災保険料等がかかります。*電子契約サービスをご利用の場合、印紙税は不要ですが、別途電子契約利用手数料5,500円(消費税込み)がかかります。

- ご融資の対象物件となる土地、建物に、当行を第一順位の抵当権者とする抵当権を設定いただきます。

- パワーコール<住宅ローン専用>、SBI新生銀行ウェブサイトにて商品説明書をご用意しています。

- 当行の住宅ローンを既にご利用中のお客さまにつきましては、当行で借り換えをすることができません。

- 住宅ローンのご融資には当行所定の審査がございます。審査結果によっては、表示金利に年0.10%~年0.15%上乗せになる場合がございます。ご希望にそえない場合もございますので、あらかじめご了承ください。

[2024年1月22日現在]