住宅ローン返済中の保険は必要?団体信用生命保険(団信)について解説

家族や自分が万が一のときのために、生命保険に加入している人は多いと思います。

また、住宅ローンを利用する人の多くが「団信」と言われる住宅ローンの残債が保険金になる生命保険に加入することになります。

毎月の保険料の支払いと住宅ローン返済が重なると、毎月の支出が負担に感じる人もいると思います。

それでは、住宅ローン返済中の生命保険の扱いについても解説していきたいと思います。契約を残したほうがいい部分や削れる部分について考えていきましょう。

目次

住宅ローンを返済しながらの保険契約は必要?

一般的な生命保険の種類ごとの保障内容は、以下のとおりですが、自身にとって生命保険が必要かどうかを考える際には、保障内容を把握しておくことが大切です。

- 死亡保険:死亡のときの遺族の生活費を保障

- 医療保険(ガン保険などを含む):病気やケガのときの治療費や収入減少を保障

- 個人年金保険:老後の生活費を保障

死亡保険は死亡のときの遺族の生活費を保障

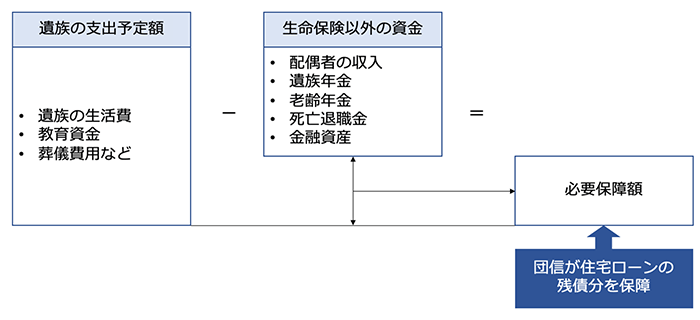

被保険者の死亡時に保険金が支払われる保険を死亡保険といいます。死亡保険は、主に収入を得ている世帯主が死亡したときに遺族の生活費を保障するために加入します。死亡保険でかけておくべき必要な死亡保険金額を必要保障額といいます。必要保障額は、遺族の生活費に葬儀費用、教育費などのまとまった支出予定額を足し合わせた金額から、配偶者の収入、公的年金(遺族年金、老齢年金)、勤め先からの死亡退職金、保有している金融資産などの保険以外で準備できる資金を差し引くことで計算することが一般的です。

一般的に、子供の生活費は社会人として独立するまでの期間分を計算し、配偶者の生活費は生涯分を計算します。

住宅ローンを返済中の方は後述する団体信用生命保険(以下、団信)に加入している方が多いと思います。その場合は、団信の保障分を差し引いて不足する分の必要保障額を計算します。

団信に加入していて、子供がいないケース、共働きのケースでは必要保障額が発生せず、死亡保険は不要という結論になることはめずらしくありません。

医療保険は病気やケガのときの治療費や収入減少を保障

住宅ローンが返済中であっても、病気やケガに備える保険は必要だといえるでしょう。なぜなら、働き盛り世代であっても健康リスクがあるからです。生命保険文化センターの「令和元年度 生活保障に関する調査」によると、30代の10%、40代の11.8%、50代の14.7%は過去5年間に入院経験があると回答しています。また、入院日数については全年齢の平均で15.7日です。

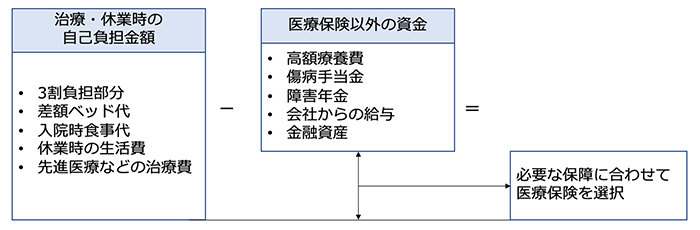

健康保険制度では、現役世代の医療費の自己負担割合は3割である上、一定の自己負担上限額を超えた分が支給される高額療養費制度、治療のために4日以上休業した場合に標準報酬月額の3分の2の金額が受け取れる傷病手当金の制度があります。このような公的保障があるため、医療保険は、差額ベッド代や入院時の食事代、健康保険の対象外である先進医療の治療費などをカバーする目的で加入するのが一般的です。また、国民健康保険には傷病手当金の制度はないので、個人事業主の方は、その分医療保険の必要性が増す場合があります。

また、がんや脳卒中、心臓病などの大病を患った際には治療後に障害が残り、就労に支障が出ることがあります。公的年金制度の障害年金が受け取れる可能性はありますが、それだけで生活が成り立つ金額だとは言えないでしょう。大病を患った後の就労不能時または収入減少時の保障も生命保険の1つの役割となっています。

医療保険は、治療・休業時の自己負担額に対し、公的保障ではカバーされない部分に絞り、目的を持って加入するのがコストを抑えて加入するコツです。なお、金融資産が豊富で治療・休業用に使える資金が多額にある方は、医療保険は最低限もしくは不要というケースもあります。

個人年金保険は老後の生活費を保障

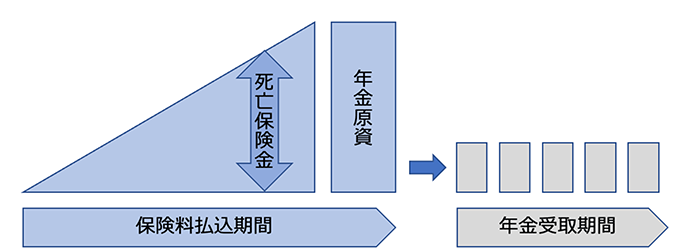

死亡保障や医療保障、就労不能時の保険は「掛け捨て」のタイプが一般的です。しかし、老後の保障は、「貯蓄型」が基本になります。貯蓄型保険の代表例として個人年金保険があります。個人年金保険は、自分で積み立てた掛け金を老後に一時金または年金形式で受け取るタイプの保険です。年金形式の受け取りの場合は、商品によっては終身受け取りを選択できる場合があります。人生100年時代といわれている中、終身で年金収入が得られる保険に加入しておくことは、1つの安心に繋がります。住宅ローンの完済後の人生を見据えて個人年金保険に加入しておくことは、有意義だといえるでしょう。

団体信用生命保険(団信)とは?

ここで、団信を掘り下げてみます。住宅ローンを契約する場合、基本的に金融機関は団信への加入を求めます。団信は、住宅ローン返済中に契約者が死亡した場合、残債が保険で支払われるというものです。

団信に加入していれば、契約者に万が一のことが起こっても、遺族はローンの返済に追われたり、住む場所がなくなったりすることはありません。金融機関側としても、債務者が他界してしまったことで、返済が滞ってしまう事態を避けられます。住宅ローン契約者が別途死亡保険に加入している場合は、その保障金額を減らすなどで保険料を削ることも可能です。

ただし、団信の保障は遺族に現金が支払われるわけではありません。住宅ローン返済分以外の、家族の生活費や子どもの教育費などの支出は、必要分を計算して貯蓄や生命保険で準備するようにしてください。

団信で保障される範囲は?

現在民間の金融機関で提供されている住宅ローンに付帯されているほとんどの団信には、「死亡・高度障害」の保障が付いています。

保障金額は、住宅ローンの残債分となっており、返済が進み残債が減るにつれ、保障金額も下がっていきます。

死亡と同義で扱われる高度障害の例としては、一般的に両目の視力を永久に失った状態、両腕の手関節以上を失った状態(機能を失った状態を含む)、両足の足関節以上を失った状態(機能を失った状態を含む)、などがあげられます。

最近では、高度障害よりは、比較的軽度である一定の介護状態でも、保険金が支払われる団信もあります。介護というと老後を想定する方が多いですが、実は現役世代も介護状態になる可能性はあります。実際に、介護が必要となった原因として、脳卒中や心臓病、糖尿病やがんなどの現役世代でも罹りうる病気があげられます。

また、最近ではガンに罹患しただけで残債がなくなるガン団信もあります。ガンは日本人の2人に1人がなる病気だといわれているので、ガン団信は人気商品となっています。

SBI新生銀行安心保障付団信

団信の保険料はどのように支払う?

団信の保険料は、金融機関が負担し、債務者は別途保険料を納める必要がないのが一般的です。保障が手厚い団信の場合は住宅ローンの金利が上乗せされるタイプもあります。

また、住宅金融支援機構が提供しているフラット35は団信に加入しなくても利用できます。団信なしのプランは、団信ありのプランと比較して借入金利が年0.2%低くなっています。

(参考)

住宅金融支援機構 フラット35

団信に加入するための2つの条件

団信に加入するためには以下の2つの条件が必要です。

- これから住宅ローンを借りる

- 健康である

これから住宅ローンを借りる

団信の加入は住宅ローンを借りる時に行います。原則は最初に加入した条件が、完済時まで続くため、慎重に選ぶ必要があります。特に、住宅ローンの金利が上乗せされるタイプの団信は、完済時まで上乗せ金利が維持されてしまうため、毎月の返済額だけでなく、総返済額も確認しておく必要があります。

健康である

団信は生命保険であるため、健康的な方でないと加入できません。ガンなどの大病の病歴があったり、障害状態だと加入できないばかりか、健康診断でひっかかってしまったり、病気の治療中だと、場合によっては加入できない可能性があります。

団信を選ぶ際にチェックしておきたいポイント

現在は、各金融機関でさまざまな団信が提供されています。団信の選択に悩んでいる方のために、選ぶ際にチェックすべきポイントを解説します。

<団信を選ぶ際にチェックすべきポイント>

- 保障内容が安心の内容になっているか

- 保険金が支払われやすいか

- 金利が上乗せされるか

- 相談ができる金融機関か

保障内容が安心の内容になっているか

死亡・高度障害の保障は、団信の最低限の保障内容です。それに加え、自身がどういったリスクに備えたいかを考えてみましょう。介護などの就労不能時を重視する方、ガンなどの重大な病気になってしまう時を重視する方など、個々人で重視する保障は異なります。

また、団信に限らず、保険は万能ではない点にも留意する必要があります。例えば、ガン団信をかけていても、交通事故による入院は保障されません。このように保険で全てをカバーすることはできないため、団信の保障は自身が重視するものに絞り、貯蓄や健康維持による予防で備えるという考え方も大切です。

保険金が支払われやすいか

死亡については、判断基準が明確なので、保険商品によって支払われやすいか否かの差はさほど生じないのが一般的です。一方で、病気時の保障については、団信によって保険金の支払われやすさが異なります。例えば、保険金の支払い要件が、「診断確定」になっている保険は、比較的保険金が支払われやすいといえます。一方で、「手術」となっている場合は、手術をしないと保険金は支払われないということになります。

金利が上乗せされるか

団信の保障に、死亡・高度障害以外の保障を付けると金利が上がってしまうのが一般的です。例えば、3,000万円の住宅ローンを期間35年で借り、金利が年0.45%の場合の毎月返済額は77,214円、総返済額は32,433,885円です。もし保障が手厚い0.3%の金利上乗せタイプの団信を選択した場合、金利は年0.75%になるので、毎月返済額は81,235円、総返済額は34,125,796円になります。総返済額は1,691,911円も増加するため、保障内容に支払う金額以上の価値があるのかをよく確認しましょう。

相談ができる金融機関か

団信を選択する際には、自分の視野だけで選択すると、合理的な選択をしているのかどうかがわからなくなってしまうものです。金融機関の担当者であれば、どの保障が自分に合っているかを相談できます。親身に相談に乗ってくれる金融機関を選ぶ、という視点も大切になります。

住宅購入時にほかに検討が必要な保障とは?

住宅購入時には、火災保険・地震保険の加入も検討すると良いでしょう。火災保険は、火災、水災、落雷、破裂、爆発、雹災などのさまざまな自然災害による建物・家財の損害を補償しています。また、地震保険は地震、噴火、津波による損害を補償しています。地震保険は火災保険とセットで加入する必要があり、建物・家財の保険金額は火災保険の保険金額の30〜50%の範囲に設定する必要があります。

せっかく購入した自宅が、住宅ローンだけ残して消失してしまったら、生活を再建するのは容易ではありません。火災保険・地震保険の加入はしっかりと検討しましょう。

住宅ローンの契約形態によっては保険のかけ方に注意!

団信に加入していれば、契約者が亡くなった場合、住宅ローンの残債が保険から支払われますが、住宅ローンの契約内容によっては注意が必要です。たとえば、夫婦それぞれで住宅ローンを契約する「ペアローン」の場合、保険から残債が支払われるのは亡くなった人の分のみになります。

そのため、もう片方の分の住宅ローン残債はそのまま残り、引き続き返済義務も残ってしまうのです。また、収入合算で住宅ローンを組んだ場合、連帯保証人が亡くなっても団信の保障はなく、住宅ローンの返済は続きます。共働きで収入合算契約の返済金を捻出している場合、連帯保証人死亡にともない世帯の収入が減少し、以後の返済が厳しくなる可能性も否めません。

そのため、自分の世帯の住宅ローン契約状況に応じて、不足する部分は保険でまかなえるように検討しておくと安心です。

SBI新生銀行の住宅ローンは健康リスクにも備えられる

死亡リスクだけでなく、健康も心配という人は、健康リスクに備えることができる団信を考えてみるとよいでしょう。たとえば、SBI新生銀行には「公的介護保険の要介護3以上」「保険会社所定の要介護状態が180日以上継続」といった場合に、住宅ローン残債が保険から支払われるという「安心保障付団信」があります。また、ガンと診断されると残債がなくなるガン団信金利0.1%の上乗せで取り扱っています。

要介護状態になった場合、ガンで闘病することになった場合には、働くことができず収入が途絶える恐れもあるでしょう。そのような状態になることが心配な人は、SBI新生銀行の団信をみてみることをおすすめします。

シミュレーションはこちら

最新の金利はこちら

- 本稿の内容は2020年4月に作成し2022年6月に更新したものです。

参考リンク:

SBI新生銀行 団体信用生命保険について

えんどう こうじ

- CFPR

- 1級ファイナンシャル・プランニング技能士(国家資格)

株式、債券、金利、為替、REIT等、マーケットの変動がその価格等に影響を及ぼす金融商品を購入する際は、必ず個別金融商品の商品説明書等をご覧・ご確認いただき、マーケットの動向以外に、各金融商品にかかる元本割れなどの固有のリスクや各種手数料についても十分ご確認いただいた上でご判断ください。

本稿は、執筆者が制作したもので、SBI新生銀行が特定の金融商品の売買を勧誘・推奨するものではありません。

- 本資料は情報提供を目的としたものであり、SBI新生銀行の投資方針や相場観等を示唆するものではありません。

- 金融商品取引を検討される場合には、別途当該金融商品の資料を良くお読みいただき、充分にご理解されたうえで、お客さまご自身の責任と判断でなさるようお願いいたします。

- 上記資料は執筆者が各種の信頼できると考えられる情報源から作成しておりますが、その正確性・完全性をSBI新生銀行が保証するものではありません。

当行では具体的な税額の計算、および、税務申告書類作成にかかる相談業務はおこなっておりません。個別の取り扱いについては、税理士等の専門家、または所轄の税務署にご確認ください。

新着記事

閲覧が多い記事

おすすめ記事

今すぐお申し込み

マイページへ登録済みの方は

こちら

お問い合わせ

ビデオ通話などでの相談をご希望なら

住宅ローン相談住宅ローン

パワースマート住宅ローンについて

- 借入期間は5年以上35年以内(1年単位)、借入金額は500万円以上3億円以下(10万円単位)です。

- 変動金利(半年型)、当初固定金利をご選択された方は、当初借入金利適用期間終了後、ご契約時の事務手数料に応じた変動金利(半年型)が自動適用となります。

- 変動金利(半年型)、当初固定金利を利用されている方は、金利変更時に当初固定金利タイプをご選択いただくことも可能です。ご選択にあたっては、手数料5,500円(消費税込み)がかかります。

- 各金利タイプは、金利情勢等により、やむを得ずお取り扱いを中止する場合もございます。

- SBI新生銀行ウェブサイトにて、借入金額や借入期間に応じた毎月の返済額を試算できます。

- 事務手数料は、定額型をご選択された場合55,000円(消費税込み)、定率型をご選択された場合、借入金額に対して2.2%(消費税込み)を乗じた金額となります。それ以外に抵当権設定登録免許税、印紙税*、司法書士報酬、火災保険料等がかかります。*電子契約サービスをご利用の場合、印紙税は不要ですが、別途電子契約利用手数料5,500円(消費税込み)がかかります。

- ご融資の対象物件となる土地、建物に、当行を第一順位の抵当権者とする抵当権を設定いただきます。

- パワーコール<住宅ローン専用>、SBI新生銀行ウェブサイトにて商品説明書をご用意しています。

- 当行の住宅ローンを既にご利用中のお客さまにつきましては、当行で借り換えをすることができません。

- 住宅ローンのご融資には当行所定の審査がございます。審査結果によっては、表示金利に年0.10%~年0.15%上乗せになる場合がございます。ご希望にそえない場合もございますので、あらかじめご了承ください。

[2024年1月22日現在]