住宅ローンの繰り上げ返済はした方がいい?得するためのコツを解説

住宅ローンを借りていると「繰り上げ返済はした方がいいの?」「いつするのが正解?」といった疑問が湧いてくるものです。繰り上げ返済は、支払い利息を軽減するメリットがあるものの、手元の現金が減ってしまうというデメリットがあります。また、住宅ローン控除の適用を受けている人は、繰り上げ返済をすることで、税額控除額が減少してしまうことがあります。

この記事では、繰り上げ返済をできるだけお得におこなうためのコツを解説します。

繰り上げ返済の種類

繰り上げ返済には、元金の一部を返済する「一部繰り上げ返済」と、1度に完済する「全部繰り上げ返済」があり、一部繰り上げ返済には、期間短縮型と返済額軽減型があります。

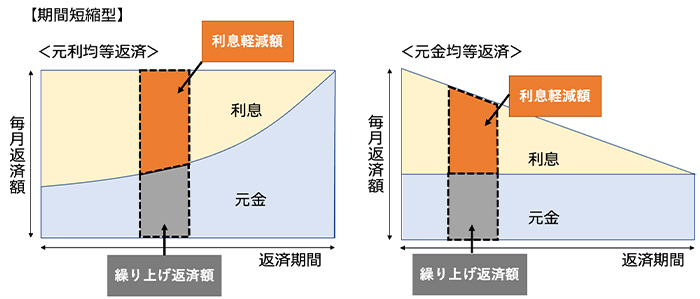

期間短縮型とは

期間短縮型は、一部繰り上げ返済をすることで返済期間を短くするタイプの繰り上げ返済です。毎月の返済額が一定である「元利均等返済」、毎月の元金の返済額が一定である「元金均等返済」、いずれの返済方法でも考え方は同じです。住宅ローンを組んだ際に最終返済日が定年退職後になる予定の人は、資金に余裕がある時に期間短縮型の繰り上げ返済をすることで、定期的な収入がある現役世代のうちに完済が可能になる場合があります。

(筆者作成)

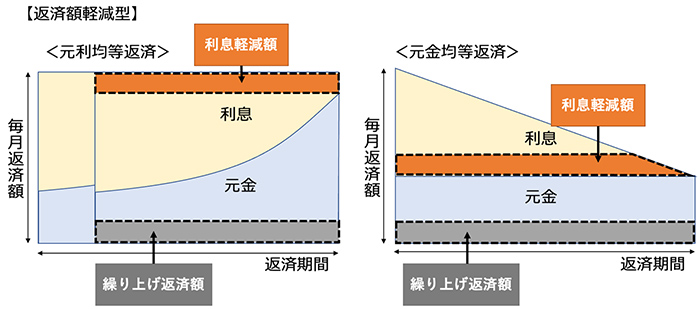

返済額軽減型

返済額軽減型は、元金の減少分とそれに伴い軽減される利息分が、毎月の返済額から引き下げられるタイプの繰り上げ返済です。返済期間(完済予定日)は変わりませんが、次の月の返済額がすぐに下がるため、一部繰り上げ返済をした実感が湧きやすい方法だといえます。

(筆者作成)

期間短縮型と返済額軽減型どちらが良い?

2種類の一部繰り上げ返済の方法のうち、どちらが優れているということはありません。それぞれ得られる効果が異なります。

利息込みの総支払額を減らす効果は、期間短縮型が優れています。住宅ローンの支払い利息は、元金と返済期間によって決まりますが、期間短縮型は、元金が減り、返済期間も短くなるため、返済期間は短くならない返済額軽減型よりも、支払い利息を減らす効果が大きくなります。

一方、返済額軽減型は毎月の返済額を下げられるため、すぐに家計の収支を改善する効果があります。

どちらも選べる金融機関であれば、2つの繰り上げ返済を活用することで、返済期間の短縮と毎月の返済額の軽減を同時に進めることもできます。

繰り上げ返済の目的を考える

繰り上げ返済に、利息の支払い額を軽減する効果があることは知っていても、「手元の現金が減ってしまうので不安」「期間短縮型と返済額軽減型のどちらを選べばよいかわからない」という悩みも持つ人はいます。

そのような場合は、改めて繰り上げ返済をする目的を考えてみましょう。

繰り上げ返済の目的の具体的な例として、次のようなものが考えられます。

【繰り上げ返済の目的例】

- 定年退職までに完済をしておきたい

- 今後収入が減少するので返済額を減らしておきたい

- 金利上昇時に返済額増加を抑えたい

定年退職までの完済を目指すという目的であれば、期間短縮型の繰り上げ返済が合っています。少額でもコツコツ繰り上げ返済をすることで段々と返済期間が短くなっていきます。

一方、「転職や働き方の変更で収入が減少する予定のため、家計が赤字になるのを防ぎたい」という人には返済額軽減型の一部繰り上げ返済が有効です。

また、金利が上昇した場合に総返済額の増加を抑えたいのであれば、期間短縮型が効果的であり、上がってしまった毎月の返済額を下げたいのであれば、返済額軽減型が合っているといえます。

ちなみに、期間短縮型で一部繰り上げ返済をしておけば、元金が減り、返済期間も短くなっているため、金利上昇時の支払い利息の増加幅は、一部繰り上げ返済をしない場合よりも抑えられていることになります。

繰り上げ返済のタイミングはいつがいい?

繰上げ返済は早い時期にする方が総支払い額の軽減効果は大きくなります。保証会社に保証料を支払っている契約のケースでは、繰り上げ返済をすることで保証料が戻ってくる場合があります。返済期間の早い時期ほど、戻ってくる保証料は大きい傾向があります。

下記の表は、「元利均等返済、借入額3,000万円、返済期間35年、借入金利年1%」のケースで、100万円の期間短縮型の一部繰り上げ返済をした場合の支払い利息の軽減効果と、短縮される返済期間を表したものです。一部繰り上げ返済のタイミングは、借り入れ当初から1年後、5年後、10年後のケースで作成しています。

| 一部繰り上げ返済の時期 | 支払い利息軽減額 | 短縮される返済期間 |

|---|---|---|

| 1年後 | 約39万円 | 1年4ヵ月 |

| 5年後 | 約34万円 | 1年3ヵ月 |

| 10年後 | 約27万円 | 1年2ヵ月 |

(出典)SBI新生銀行の住宅ローンシミュレーションを使用し筆者作成

この表からも、一部繰り上げ返済は早い時期にするのが効果的であることがわかります。返済額軽減型のケース、元金均等返済のケースでも早い時期の一部繰り上げ返済が有利である点は共通しています。

繰り上げ返済の注意点

繰り上げ返済は手続き完了後に取り消すことはできません。返済に充当したお金を、再度手元に戻すことはできないということです。実際に手続きを進める際には、下記の事項を確認しておきましょう。

【繰り上げ返済前に確認しておくこと】

- ライフイベントで必要な資金

- 繰り上げ返済後の万が一の際の必要保障額

- 住宅ローン控除の税額控除額の減少額

- 手数料・手続き方法等の決まり事

ライフイベントに必要な資金

「借金は早く返してしまいたい」というのは、多くの人が持つ想いです。しかし、繰り上げ返済を急ぐあまり、ライフイベントに必要な資金が足りなくなってしまわないように注意しましょう。資金が足りないために、住宅ローンよりも高い金利で借り入れをすることになってしまったら、本末転倒です。

繰り上げ返済後の万が一の際の必要保障額

ほとんどの金融機関の住宅ローンには団体信用生命保険(団信)が付帯されています。団信は、債務者に万が一のことがあった際に、残債分の保険金が支払われる保険です。

繰り上げ返済を急いだために、金融資産がほとんどない状況で、万が一のことが起きてしまうと、「遺族に家は遺せたけど、金融資産は遺せなかった」ということになりかねません。

団信以外の生命保険の保障内容や金融資産を鑑みて、万が一の際の必要保障額が確保されているかを確認してから繰り上げ返済を判断しましょう。

住宅ローン控除の税額控除の減少額

住宅ローン控除の税額控除額は、年末の住宅ローン残高に控除率を乗じて計算します。繰り上げ返済による支払い利息の軽減額と、失う税額控除額を比較して判断することが大切です。

たとえば、(1)すぐに繰り上げ返済する場合、(2)住宅ローン控除を利用しきってから繰り上げ返済する場合、を比較し、利息の軽減額は(1)の方が15万円多くても、住宅ローン控除の税額控除額は(2)の方が25万円多い場合は、住宅ローン控除を使い切ってから繰り上げ返済をした方が有利、ということになります。

借り入れ時期、借入金利、借入額によって(1)と(2)のどちらが有利かは異なるため、具体的に計算をしてみることが大切です。

手数料・手続き方法等の決まり事

繰り上げ返済は、金融機関によって手数料がかかる場合とかからない場合があります。また、手続きをインターネットのみでできる場合と書類の提出が必要な場合があるなど、金融機関によって決まり事が異なります。繰り上げ返済を積極的にする予定の人は、金融機関選びの際に確認をしておきましょう。

まとめ

最近は住宅ローンの金利が年0.5%を下回る金融機関も増えており、金利が高かった時代と比べると繰り上げ返済のメリットが高くない時期が続きました。しかし、日本の金利が上昇した際には、繰り上げ返済によって支払い利息を減らす効果が高まります。

まずは自身の借り入れ条件を基に、住宅ローンシミュレーションを使って、繰り上げ返済のタイミングにより、どのくらいの支払い利息の軽減効果があるのかを試算してみましょう。

えんどう こうじ

- CFPR

- 1級ファイナンシャル・プランニング技能士(国家資格)

株式、債券、金利、為替、REIT等、マーケットの変動がその価格等に影響を及ぼす金融商品を購入する際は、必ず個別金融商品の商品説明書等をご覧・ご確認いただき、マーケットの動向以外に、各金融商品にかかる元本割れなどの固有のリスクや各種手数料についても十分ご確認いただいた上でご判断ください。

本稿は、執筆者が制作したもので、SBI新生銀行が特定の金融商品の売買を勧誘・推奨するものではありません。

- 本資料は情報提供を目的としたものであり、SBI新生銀行の投資方針や相場観等を示唆するものではありません。

- 金融商品取引を検討される場合には、別途当該金融商品の資料を良くお読みいただき、充分にご理解されたうえで、お客さまご自身の責任と判断でなさるようお願いいたします。

- 上記資料は執筆者が各種の信頼できると考えられる情報源から作成しておりますが、その正確性・完全性をSBI新生銀行が保証するものではありません。

当行では具体的な税額の計算、および、税務申告書類作成にかかる相談業務はおこなっておりません。個別の取り扱いについては、税理士等の専門家、または所轄の税務署にご確認ください。

新着記事

閲覧が多い記事

おすすめ記事

マイページへ登録済みの方は

こちら

お問い合わせ

ビデオ通話などでの相談をご希望なら

住宅ローン相談住宅ローン

パワースマート住宅ローンについて

- 借入期間は5年以上35年以内(1年単位)、借入金額は500万円以上3億円以下(10万円単位)です。

- 変動金利(半年型)、当初固定金利をご選択された方は、当初借入金利適用期間終了後、ご契約時の事務手数料に応じた変動金利(半年型)が自動適用となります。

- 変動金利(半年型)、当初固定金利を利用されている方は、金利変更時に当初固定金利タイプをご選択いただくことも可能です。ご選択にあたっては、手数料5,500円(消費税込み)がかかります。

- 各金利タイプは、金利情勢等により、やむを得ずお取り扱いを中止する場合もございます。

- SBI新生銀行ウェブサイトにて、借入金額や借入期間に応じた毎月の返済額を試算できます。

- 事務手数料は、定額型をご選択された場合55,000円(消費税込み)、定率型をご選択された場合、借入金額に対して2.2%(消費税込み)を乗じた金額となります。それ以外に抵当権設定登録免許税、印紙税*、司法書士報酬、火災保険料等がかかります。*電子契約サービスをご利用の場合、印紙税は不要ですが、別途電子契約利用手数料5,500円(消費税込み)がかかります。

- ご融資の対象物件となる土地、建物に、当行を第一順位の抵当権者とする抵当権を設定いただきます。

- パワーコール<住宅ローン専用>、SBI新生銀行ウェブサイトにて商品説明書をご用意しています。

- 当行の住宅ローンを既にご利用中のお客さまにつきましては、当行で借り換えをすることができません。

- 住宅ローンのご融資には当行所定の審査がございます。審査結果によっては、表示金利に年0.10%~年0.15%上乗せになる場合がございます。ご希望にそえない場合もございますので、あらかじめご了承ください。

[2024年1月22日現在]