金利上昇!そのとき、

あなたの住宅ローンはどうなる?選ぶなら、変動金利?固定金利?

住宅ローンの金利タイプには大きく分けると「変動金利型」と「固定金利型」があります。それぞれにメリットとデメリットがあるのでどちらを選ぶべきか悩む方も多いでしょう。今回はそれぞれの金利タイプの特徴や将来、金利が上昇した場合の影響・対処方法を解説します。

目次

変動金利・固定金利の特徴

変動金利型の住宅ローンは、一般的に「短期プライムレート」と呼ばれる、銀行が融資に問題がないと判断した信用力の高い企業に融資をする際に適用される金利(期間1年以内)を参照し決定されると言われています。また、短期プライムレートは、日銀の政策金利にほぼ連動しています。

一方、固定金利は「長期金利」を参考に決定されると言われています。長期金利の代表的なものに「新発10年国債利回り」があります。利回りの水準は、主に国内外の投資家が参加する市場取引で決定されます。

つまり、住宅ローンの変動金利は「短期金利=日銀の金融政策の動向」に、固定金利は「長期金利=市場参加者の金利見通し」にそれぞれ影響を受けやすいといわれています。

一般的に、日銀の政策金利は「現在」の景況観に、市場取引は先を見越した「将来」の景気見通しに、それぞれ影響されやすいといわれています。そのため、たとえば金利が上昇していく過程では、長期金利が先行して上昇し、政策金利は遅行する傾向にあります。変動金利か固定金利を選ぶ際にはこの点(「住宅ローンの変動金利が上昇しはじめたころには固定金利はすでに上昇してしまっている可能性がある」)という傾向も踏まえて考えてみるとよいでしょう。

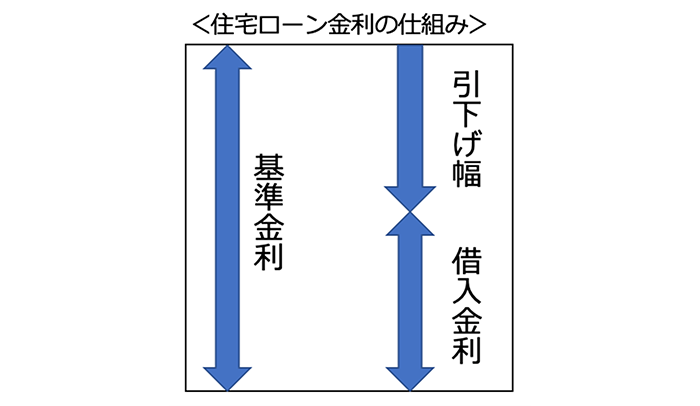

住宅ローン金利の決まり方

実は、各金融機関の住宅ローンの実際の借入金利は前述した政策金利や長期金利に連動しないことがあります。それは、各金融機関が基準金利から独自に定める金利引下げ幅を引いて、借入金利を提示・決定しているためです。

引下げ幅は、金融機関同士の金利競争によって拡大が続き高止まり傾向です。近年、特に変動金利の借入金利は金融業界で低下傾向が続いたことで、年0.5%以下の金利を提示するケースはめずらしくなくなりました。

この原因は、基準金利が下がっただけではなく、引下げ幅が広がったためです。一般的に政策金利や長期金利の影響を受けるのは基準金利です。次の項では、基準金利が政策金利や長期金利にどのように連動しているのかを解説していきます。

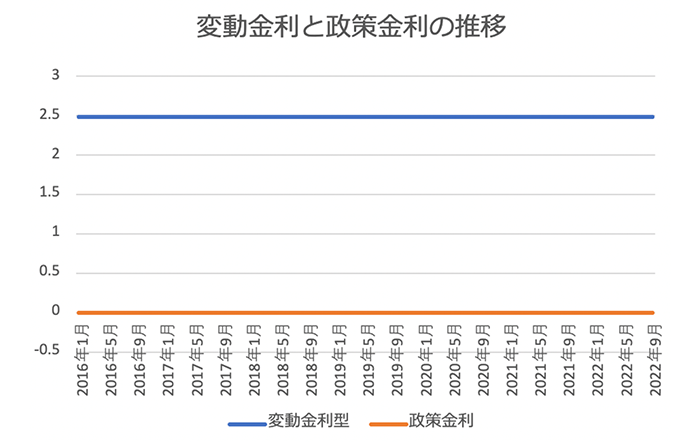

過去の基準金利の傾向を分析

下記はある大手銀行の住宅ローンの変動金利の基準金利と、日銀の政策金利をグラフにしたものです。

(筆者作成)

日銀は、2016年1月の「マイナス金利付き量的・質的金融緩和」の導入から、政策金利を▲0.1%に据え置いています。同じ期間のこの大手銀行の変動金利の基準金利は全く変化がありませんでした。この銀行の場合は、政策金利と住宅ローンの変動金利は連動しているといえます。

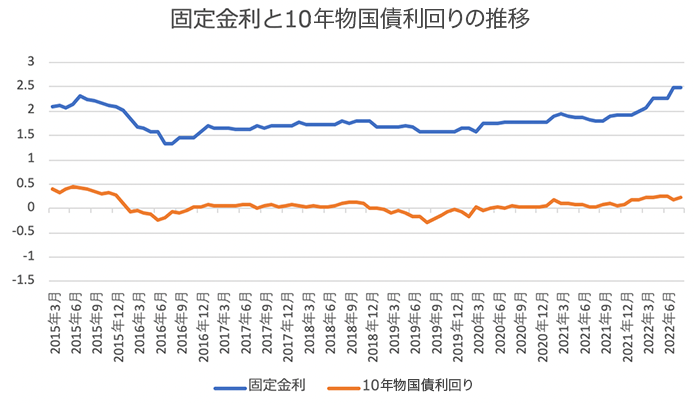

続いて固定金利の基準金利と長期金利(10年物国債の利回り)の推移を見てみます。

(筆者作成)

この銀行の固定金利の基準金利は、10年物国債の金利にある程度連動していることがわかります。日銀は、2016年9月から「長短金利操作付き量的・質的金融緩和」を実施し、10年物国債の金利が0%前後で推移するように国債の買い入れを行なっています。そのため、外国の国債利回りと比較すると、日本の国債利回りは低位で安定しています。ただ、10年物国債の利回りが一時マイナス利回りだった時期と比較すると、2022年9月時点では、10年物国債の利回りは0.2%台ということもあり、やや上昇しています。そのせいもあってか、固定金利の基準金利は、2022年に上昇しはじめています。

住宅ローンの基準金利の傾向がわかったところで、次の項ではどういった時に借入金利が上がるのかを解説します。

金利が上昇するのはどんな時?

住宅ローンの借入金利が上昇する理由は、基準金利の要因と引下げ幅の要因に分けられます。一般的に、変動金利で借りた場合は、引下げ幅は全期間において変更されない場合が多くなっています。もし借入金利が上がるとしたら、基準金利が上がったときです。

固定金利は定められた期間中は金利が上がることはありません。全期間固定金利タイプの住宅ローンであれば、引下げ幅が返済中に変更になることはありません。仮に長期金利が大きく上昇したとしても、既に返済を開始している人の基準金利は変わりません。

しかし、当初固定金利タイプで借りる方は注意が必要です。当初固定金利タイプは、当初借入金利適用期間中は、大幅な引下げ幅が適用されます。基準金利は固定されているので変動することはありません。しかし、当初借入金利適用期間が終了した後は、引下げ幅の優遇が縮小されます。さらに、もしその時に基準金利が上昇していたら、上がってしまった基準金利を基に借入金利を計算することになります。金利上昇時に当初固定金利タイプで借入をすると、当初借入金利適用期間終了時に、引下げ幅の縮小と基準金利の上昇といった2つの借入金利の上昇要因が重なり、毎月の返済額が急上昇してしまうことがあるので注意が必要です。当初固定金利タイプを借りる方は、当初借入金利適用期間後の引下げ幅をよく確認しておきましょう。

では、次からは、金利が上昇したらどれくらい毎月の返済額が上昇してしまうのかを見てみます。

金利が上昇したときには、月返済額はどう変わる?

住宅ローンの金利タイプの選択では、金利が上昇した場合に返済額がどう変化するかを想定し、対処法を事前に準備しておくことが非常に大切です。まず、金利が上昇した際に、月返済額がどう変化するかを見てみましょう。

<借り入れ条件> (仮定の条件で試算)

借入金額 3,000万円 借入期間35年 元利均等返済、ボーナス返済なし

| 変動金利 |

1~10年目:0.45% 11~35年目:1.45% |

|---|---|

| 当初固定金利タイプ10年 |

1~10年目:1.0% 11~35年目:1.65% |

| 全期間固定金利タイプ | 35年固定 1.50% |

| 1~10年目 | 11~35年目 | 総返済額 | |

|---|---|---|---|

| 変動金利 | 77,214円 | 87,015円 | 35,340,782円 |

| 当初固定金利タイプ10年 | 84,685円 | 91,450円 | 37,576,966円 |

| 全期間固定金利タイプ | 91,855円 | 91,855円 | 38,610,217円 |

- 保証料や融資手数料、団信などのコストは勘案せず。

- いずれも試算は概算で、実際の借入時の返済金額を保証するものではありません。

- 返済額の試算は、SBI新生銀行の住宅ローンシミュレーションツールを利用して算出

- 金利条件はSBI新生銀行の住宅ローン金利2022年9月時点のものを参考に筆者が任意に設定

上記の表から、変動金利は当初の金利が低いため、固定金利を追い抜くまでに一定の幅があることがわかります。仮に1%程度の金利上昇があったとしても、この例の場合は、変動金利の方が、当初固定金利タイプや全期間固定金利タイプを選択するよりも、総返済額は少ないことがわかります。

上記の例は、金利が年1%上昇した場合を想定しています。もし金利が2%ないしは3%上昇した場合は、毎月の返済額は固定金利プランを超えるでしょう。「金利が低い変動金利を選びたいけど、金利上昇リスクが気になる」という方は、住宅ローンシミュレーションでさまざまなパターンを計算してみましょう。仮に相当な金利の引き上げがあった場合でも返済可能な借入額であれば、検討の余地はあるでしょう。

SBI新生銀行では便利なシミュレーションツールをご用意しております。

住宅ローンシミュレーションこちら!では、次は金利が上がってしまった場合の対応方法を紹介します。

月返済額の変化にどう対応する?

『変動金利を選ぶ場合は、繰り上げ返済を活用することもひとつの選択肢』

変動金利は、半年に1回見直しがあります。そのため、金利が上がっていれば、返済額も上昇してしまう可能性があるのです。変動金利は、今後も金利にさほど変動がないと予想している人に向いている金利タイプです。

ただ金利が「将来上昇するのか、しないのか」、また上昇する場合でも、「いつどの程度上昇するか」はわかりません。そのため、変動金利を選択した場合に将来の金利上昇に対応するには、繰り上げ返済をうまく活用することがひとつの選択肢となるでしょう。

実は、返済開始当初に金利が上がってしまう場合と、完済間際で金利が上がるのとでは、後者の方が毎月の返済額が上昇する幅は小さくなります。金融機関は金利が上昇した際に、残債に応じて毎月の返済額を決めるからです。

将来の金利上昇による返済額の増加を防ぐためには、繰り上げ返済によってローン残高を少しでも減らしておくことが有効だということです。

住宅ローンの変動金利については、こちらの記事もご覧ください。

『家計支出に変動要素が多い人は、長期間金利を固定するタイプを選ぶ選択肢もあり』

固定金利の期間中は、金利の見直しがありません。そのため、将来、金利が上昇すると考えている人に向いている金利タイプです。また、家計から出ていく金額の予定が立てやすいため、教育費など、ある程度の金額を長期間支払う予定がある方は変動金利ではなく固定金利の選択を検討する価値があります。

変動金利は、一般的に半年に1度の見直しがあるので、借り入れ後も小まめに住宅ローンの金利を確認する習慣を作れない人が変動金利で借りると、金利タイプの変更や借り換えをするタイミングを逸してしまう恐れもあります。そのような人は、初めから固定金利にしておくことで、金利の動向に合わせて住宅ローンの見直しをする必要が生じません。

今後の将来の生活設計(ライフプラン)において、出産や、教育費の増加、親の介護など、不確定要素が多い人は、将来の支出の変化に対応できるようにしておくことが大切です。

住宅ローンを組む段階で、ある程度の変化に対応でき、返済できる自信があったとしても、さらに想定外のことが起こる可能性もあります。そのため、将来の不確定要素が多い人は、なるべく毎月の返済額を抑えながら、繰り上げ返済をうまく活用して、ローン残高を減らしていく方法が有効です。そうすることで、総返済額は着実に下げていくことができます。

この場合は、借入期間を30~35年と長期間にし、長期間金利が固定できるものを選ぶと良いでしょう。また、貯蓄があると万が一の際の変化にも対応しやすくなるため、余裕のある返済額に抑え、住宅ローン返済をしながら貯蓄ができるような資金計画づくりも検討してみてください。

住宅ローンの固定金利についてはこちらの記事もご覧ください。

金利プランの選択についてはこちらの記事もご覧ください。

金利優遇サービスの有無も要確認

金融機関によっては、住宅ローン金利に優遇を設けている場合もあります。たとえばSBI新生銀行では以下のような金利優遇があります。

| 対象 | これから住宅を購入する人 |

|---|---|

| 条件 | 自己資金10%以上で借入金利年0.05%優遇 |

| 対象金利 |

|

(※)優遇の対象は、「当初借入金利のみ」です。当初借入金利適用期間終了後、金利の優遇は終了します。

借入金額が購入する物件の合計額(諸費用は除く)に対し90%以内になる場合、提示されている金利から年0.05%優遇されるというものです。ただし、いくつかの注意点もあります。

- 金利タイプが限られている

「変動金利」を選択する場合は優遇が受けられません。また、「当初固定金利タイプ」を選択した場合、当初の金利期間が終了したら優遇も終了します。

- 一部キャンペーン・プログラムとの併用不可

一部のキャンペーンと金利優遇は併用できません。優遇を使えるかどうかを事前に確認することをおすすめします。

住宅ローンの金利優遇についてはこちらの記事もご覧ください。

景気と住宅ローンの金利の関係について

近年、落ち着いたと思ったらすぐに増加するコロナの感染者数増加の波や、ロシアウクライナ問題から浮き彫りになった国際情勢の不安によって景気の見通しが難しくなっています。そのため、「今後の金利について予測が難しい」と感じている人も多いのではないでしょうか。ご紹介の通り、住宅ローンは国債金利に連動して動くものが多くなっています。海外では急激なインフレを抑えるために政策金利、長期金利共に上昇している国が多くなっていることから「日本もそろそろ金利が上がるのではないか」と思っている人は多いと思います。

しかし、直近の日銀の動きを見る限りでは、本記事執筆時点(2022年9月初旬時点)において、日銀が利上げに動く兆候は確認できていません。しかし、物価の先行きは不透明です。住宅ローンを借りる方は、消費者物価指数や日銀の金融政策決定会合の最新ニュースをしっかりと把握し、金利変動の可能性についてはいつも注視しておきましょう。

最新の金利一覧はこちら WEBで完了!審査お申込はこちら記事のおさらい

変動金利とは?

変動金利型の住宅ローンは、一般的に「短期プライムレート」と呼ばれる、銀行が融資に問題がないと判断した信用力の高い企業に融資をする際に適用される金利(期間1年以内)を参照し決定されると言われています。

固定金利とは?

固定金利は「長期金利」を参考に決定されると言われています。長期金利の代表的なものに「新発10年国債利回り」があります。利回りの水準は、主に国内外の投資家が参加する市場取引で決定されます。

(出典・参考)

2016年1月29日 日本銀行 「マイナス金利付き量的・質的金融緩和」の導入2016年9月21日 日本銀行 金融緩和強化のための新しい枠組み:「長短金利操作付き量的・質的金融緩和」日本銀行 金融経済統計月報 金融1

財務省 国債金利情報

SBI新生銀行パワースマート住宅ローン金利一覧

- 本稿の内容は2015年9月に作成し2022年10月に更新したものです。

えんどう こうじ

- CFP(R)

- 1級ファイナンシャル・プランニング技能士(国家資格)

株式、債券、金利、為替、REIT等、マーケットの変動がその価格等に影響を及ぼす金融商品を購入する際は、必ず個別金融商品の商品説明書等をご覧・ご確認いただき、マーケットの動向以外に、各金融商品にかかる元本割れなどの固有のリスクや各種手数料についても十分ご確認いただいた上でご判断ください。

本稿は、執筆者が制作したもので、SBI新生銀行が特定の金融商品の売買を勧誘・推奨するものではありません。

- 本資料は情報提供を目的としたものであり、SBI新生銀行の投資方針や相場観等を示唆するものではありません。

- 金融商品取引を検討される場合には、別途当該金融商品の資料を良くお読みいただき、充分にご理解されたうえで、お客さまご自身の責任と判断でなさるようお願いいたします。

- 上記資料は執筆者が各種の信頼できると考えられる情報源から作成しておりますが、その正確性・完全性をSBI新生銀行が保証するものではありません。

当行では具体的な税額の計算、および、税務申告書類作成にかかる相談業務はおこなっておりません。個別の取り扱いについては、税理士等の専門家、または所轄の税務署にご確認ください。

新着記事

閲覧が多い記事

おすすめ記事

今すぐお申し込み

マイページへ登録済みの方は

こちら

お問い合わせ

ビデオ通話などでの相談をご希望なら

住宅ローン相談住宅ローン

パワースマート住宅ローンについて

- 借入期間は5年以上35年以内(1年単位)、借入金額は500万円以上3億円以下(10万円単位)です。

- 変動金利(半年型)、当初固定金利をご選択された方は、当初借入金利適用期間終了後、ご契約時の事務手数料に応じた変動金利(半年型)が自動適用となります。

- 変動金利(半年型)、当初固定金利を利用されている方は、金利変更時に当初固定金利タイプをご選択いただくことも可能です。ご選択にあたっては、手数料5,500円(消費税込み)がかかります。

- 各金利タイプは、金利情勢等により、やむを得ずお取り扱いを中止する場合もございます。

- SBI新生銀行ウェブサイトにて、借入金額や借入期間に応じた毎月の返済額を試算できます。

- 事務手数料は、定額型をご選択された場合55,000円(消費税込み)、定率型をご選択された場合、借入金額に対して2.2%(消費税込み)を乗じた金額となります。それ以外に抵当権設定登録免許税、印紙税*、司法書士報酬、火災保険料等がかかります。*電子契約サービスをご利用の場合、印紙税は不要ですが、別途電子契約利用手数料5,500円(消費税込み)がかかります。

- ご融資の対象物件となる土地、建物に、当行を第一順位の抵当権者とする抵当権を設定いただきます。

- パワーコール<住宅ローン専用>、SBI新生銀行ウェブサイトにて商品説明書をご用意しています。

- 当行の住宅ローンを既にご利用中のお客さまにつきましては、当行で借り換えをすることができません。

- 住宅ローンのご融資には当行所定の審査がございます。審査結果によっては、表示金利に年0.10%~年0.15%上乗せになる場合がございます。ご希望にそえない場合もございますので、あらかじめご了承ください。

[2024年1月22日現在]